从海外龙头厂商看半导体设备估值:对于业务进入成熟阶段,盈利趋于稳定的半导体设备类企业,PE或者EV/EBITDA是有较强参考价值的估值指标。

对于早期的半导体设备类公司,PS或者EV/Sales估值更为适用。根据我们的研究发现,海外半导体设备龙头公司PS估值,与行业或公司BB值变化有较为明显的关联性。

选取应用材料、泛林集团与北美半导体行业BB值比较后发现,当行业景气,即BB值高于100%时,PS估值会显著提升,2000年两家公司的PS峰值分别曾达到15.2X与9.8X。2007年后,两家公司PS估值中枢均有所下降,与公司所进入的发展阶段有一定关系。

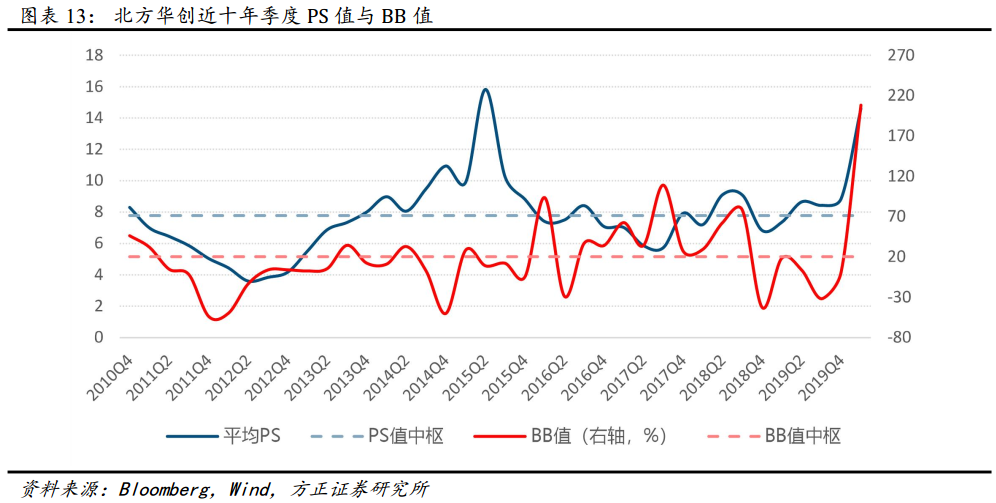

国产半导体设备厂商估值分析:我们认为,海外半导体设备龙头厂商,PS估值与BB值变化的高度关联性,对于国内设备龙头企业具体较强的参考价值。北方华创10Q4-20Q1的整体PS估值中枢为7.8X,自身的订单BB值中枢为20%。

2016年后随着七星电子及北方微电子业务整合的完成,对比研究后发现,16Q3后PS估值与公司订单BB值具备一定的关联度。

20Q1随着订单额的显著改善,BB值出现快速回升,达208%,表现出较高的景气度。我们预计北方华创半导体设备订单的高景气有望持续,即公司BB值有望持续保持在较高水平,PS估值相较其中枢值应有显著溢价。对比海外龙头厂商发展历史,我们认为半导体前道工艺设备的合理PS估值为15X。

从海外龙头厂商看半导体设备估值:国内半导体设备仍处于早期的高速成长阶段, 以北方华创为例,近几年研发费用持续增长, 研发费用率持续保持在高位, 对利润侵蚀也较大。利用市盈率 PE 估值, 并不适合目前国内的半导体设备类公司。

以美国应用材料(AMAT) 公司为例, 公司的股价对应的三个发展阶段, 如采取市盈率 PE 估值, 差异较大。公司自上市至今, 经历了约三个发展阶段。

内生高速增长阶段(1987-1993):随着业务规模持续扩大, 营收保持较高增长, 期内增长约 5 倍。同时由于早期公司研发投入较大,利润增速显著低于营收增速, 期内增长约 1 倍。但伴随公司业务规模扩张, 公司市值增速高于营收增速, 期内增长约 9 倍。

外延业务扩张阶段(1993-2007):通过外延并购, 强化自身在半导体制程设备垂直领域布局, 研发费用率开始有所下降, 利润增速开始上升。期内营收增长 5 倍, 利润增长 7 倍, 市值增长 5 倍, 其中市值峰值增长约 8 倍。

业务成熟运营阶段(2008-2019):业务整体进入成熟平稳运营阶段, 营收、 利润、 市值增速大体匹配, 估值也进入相对稳定期。期内营收、 利润、 市值整体增长分别约 2 倍。

在不同的阶段, 公司亦对应不同估值方法。如只关注单一估值指标, 从历史来看, 也呈现出较大的波动, 出现阶段性的估值失真。

从市盈率 PE 估值来看, 应用材料公司在 2007 年之前, 即内生增长、 外延扩张阶段, PE 呈现较大的波动性。其中 2004 年峰值 PE 曾达到 152X。2008 年后, 即业务成熟阶段后, PE 估值逐步趋于稳定, 具备较强的估值参考价值。2007 至 2019 年公司的平均 PE 约 18X, 表现为随行业景气度波动。1989-2019 年, 近三十年来看 AMAT 的 PE 中枢约为 29X。

以美国泛林集团(LRCX) 为例, 历史 PE 亦呈现较大波动, 其中2004 年峰值 PE 曾达到 393X。2006 年后其 PE 估值逐步趋于稳定,1989-2019 年, 近三十年来看, LRCX 的 PE 中枢约为 36X。

对于业务进入成熟阶段, 盈利趋于稳定的半导体设备类企业, PE或者 EV/EBITDA 是有较强参考价值的估值指标。我们认为, 对于早期的半导体设备类公司, PS 或者 EV/Sales 估值更为适用。

进入业务成熟运营阶段后, 半导体设备类公司各方面的估值指标均进入一个相对稳定阶段。虽然 PE或者 EV/EBITDA估值更具参考价值,但 PS 或者 EV/Sales 估值亦将趋于稳定, 只是其中枢值较早期内生、外延扩张高速发展阶段, 有所下降, 但仍具备一定参考价值。

我们选取了国内半导体设备龙头, 北方华创, 与应用材料(AMAT)、 泛林集团(LRCX), 阿斯麦(ASML)、 科磊(KLA) 等全球设备龙头公司进行了估值比较。

从 PS 估值来看, 海外龙头公司近 10 年估值相对保持稳定。其中ASML 估值最高, 季度 PS 估值中枢达到 5.8X, 其它公司估值中枢为 2.5-3.7X 之间。国内公司北方华创, 由于所处发展阶段不同, PS 估值波动更大, 估值中枢也更高, 达到 7.8X, 但整体与海外龙头公司估值波动具备一定的关联度 。

从 EV/Sales 估值来看, 与 PS 估值具备较强的相似度。其中北方华创近 10 年季度估值中枢达到 7.9X, ASML 公司为海外公司最高, 中枢值达到 5.6X, 其它海外公司估值位于 2.2-3.5X。

考虑到 PS 与 EV/Sales 估值具备较高的相似性, 我们选取海外公司的历史 PS 进行估值研究。根据我们的研究发现, 海外半导体设备龙头公司 PS 估值, 与行业或公司 BB 值变化有较为明显的关联性。

当公司处于内生、 外延等高速发展阶段时, 行业高景气度(BB值大于 100%), 公司 PS 估值将会有更高溢价。

从应用材料 1987-2019 年的 PS 估值来看, 2000 年与 2004 年的峰值分别达 15.2X 与 9.6X, 2007 年后随着业务成熟, 估值逐步趋于平稳,2017 年后的估值中枢约 2.7X, 2017 年峰值曾达 5.8X。整体来看,1987-2019 年公司 PS 估值中枢为 3.04X。

从泛林集团 1987-2019 年的 PS 估值来看, 其 PS 估值历史中枢为2.28X, 其中 2000 年与 2004 年的峰值分别达到 9.8X 与 5.9X。2007 年后, 公司估值波动性亦有所下降。

从北美半导体设备历史订单额、 出货额及 BB 值来看, 订单与出货额与经济发展情况具备较高的关联度。

1993-2001 年, 随着互联网应用发展, 半导体设备订单额与出货额大幅增长,BB值波动亦较为剧烈,其中 2000 年 BB值最高达到 146%。

2001-2008 年, 随着“科网泡沫” 破灭, 半导体设备订单、 出货额曾出现较大幅度下滑, 但随着期内互联网、 PC、 NB、 功能手机市场的发展, 半导体设备订单、 出货额稳定增长。BB 值峰值于 2002 年曾达到 127%。

2008 年金融危机之后, 行业订单、 出货额从此前的巨幅下滑, 又逐步趋于稳定, BB 值波动亦大幅下降, 基本位于 90%-110%的区间。历史整体来看, 北美半导体设备 BB 值刚好围绕 100%中枢波动。

选取应用材料、 泛林集团与北美半导体行业 BB 值比较后发现,两家公司的 PS 估值与行业 BB 值具备较高的关联度。当行业景气, 即BB 值高于 100%时, PS 估值会显著提升, 2000 年两家公司的 PS 峰值分别曾达到 15.2X 与 9.8X。2007 年后, 两家公司 PS 估值中枢均有所下降, 与公司所进入的发展阶段有一定关系。

半导体设备公司 PS 估值与行业 BB 值相关性较高。按年份行业数据来看, 如 1999-2000 年, 行业 BB 值达 117%-125%, 属于典型的高景气周期, 应用材料 PS 估值达 8-15X, 泛林集团 PS 估值达 3-10X;2002-2004 年, 行业 BB 值达 97%-105%, 也表现出一定的高景气性,应用材料 PS 估值达 6-10X, 泛林集团 PS 估值达 3-6X, 均高于其历史中枢。

2007 年之后, 两家公司的 PS 中枢值有所下降, 但仍与 BB 值变化表现出较高的关联度。2009-2011 年, 行业 BB 值达 85%-112%, 应用材料、 泛林集团 PS 估值均达 3-5X;2013-2016 年, 行业 BB 值达101%-105%, 应用材料、 泛林集团 PS 估值均达 2-3X。

国产半导体设备厂商估值分析:我们认为, 海外半导体设备龙头厂商, PS 估值与 BB 值变化的高度关联性, 对于国内设备龙头企业具体较强的参考价值。

选取 2010Q4 至 2020Q1 北方华创的季度 PS 估值数据, 2016 年后随着七星电子及北方微电子业务整合的完成, 公司的 PS 估值逐步趋于稳定, 波动性减弱, 16Q3-19Q4 的 PS 估值中枢为 7.7X。10Q4-20Q1的整体估值中枢为 7.8X。

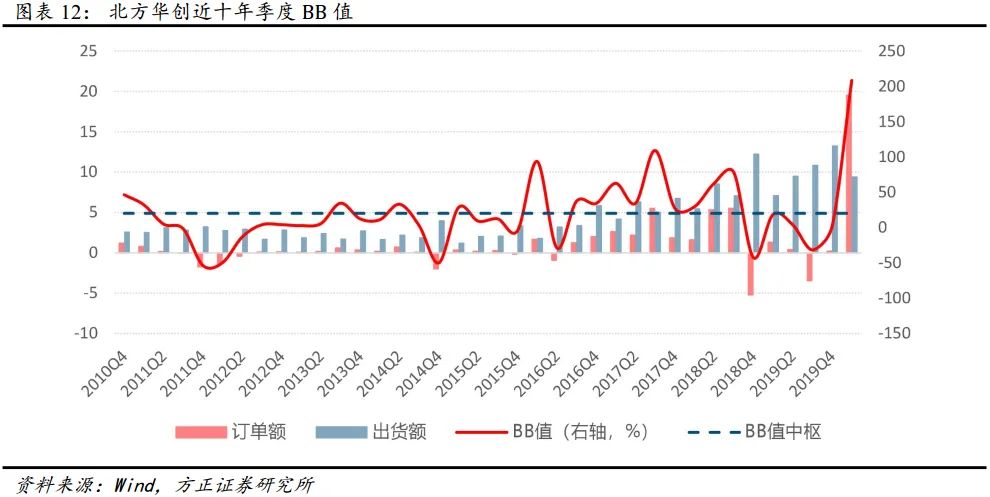

我们选取了 2010Q4-2020Q1 的季度订单额, 与销售额进行了分析。其中季度订单额, 由公司财报中的“预收款项” 或“合同负债”测算得出。

公司泛半导体(LED、 光伏、 面板) 整体订单预付比例较高, 集成电路订单预付比例较低, 早期泛半导体订单金额占比更高, 近几年集成电路订单比重持续上升。我们预计公司整体订单预付款比例为60%, 即季度新增订单额的 60%对应季度增量“预收款项”, 由此测算出公司季度订单额。季度出货额即对应季度销售额。

16Q3 随着业务整合完成,公司的出货额稳步提升。订单额在 18Q3之前总体稳定增长,18Q4-19Q4 由于外部宏观环境导致的景气度波动,订单额出现偶发性季度内下降, 并且整体也处于较低的金额水平, BB值亦出现显著下滑。但 20Q1 随着订单额的显著改善, BB 值出现快速回升, 达 208%, 表现出较高的景气度。整体来看 10Q4-20Q1 北方华创自身的订单 BB 值中枢为 20%。

将北方华创 2010Q4-2020Q1 的 PS 估值与 BB 值对比研究后发现,16Q3 后 PS 估值与公司订单 BB 值具备一定的关联度。20Q1 随着 BB值的提升, PS 估值亦大幅提升。

我们此前报告曾指出, 2020 年是国产存储芯片关键年, 国产存储芯片产能扩张带动国产设备采购需求增长。中芯国际、 华虹集团先进逻辑制程突破, 预计未来设备资本开支持续增加。国内 MEMS产线、 功率半导体等领域, 今年亦迎来投产及产能扩张。

先进封装、 新型显示、 光伏产业、 Mini/Micro LED、 宽禁带半导体等方向国产投入持续高景气。我们预计半导体设备订单的高景气有望持续, 即公司 BB 值有望持续保持在较高水平。

对比海外龙头厂商发展历史, 我们认为北方华创 PS 估值相较其中枢值应有显著溢价。我们认为其合理 PS 估值为 12-15X。

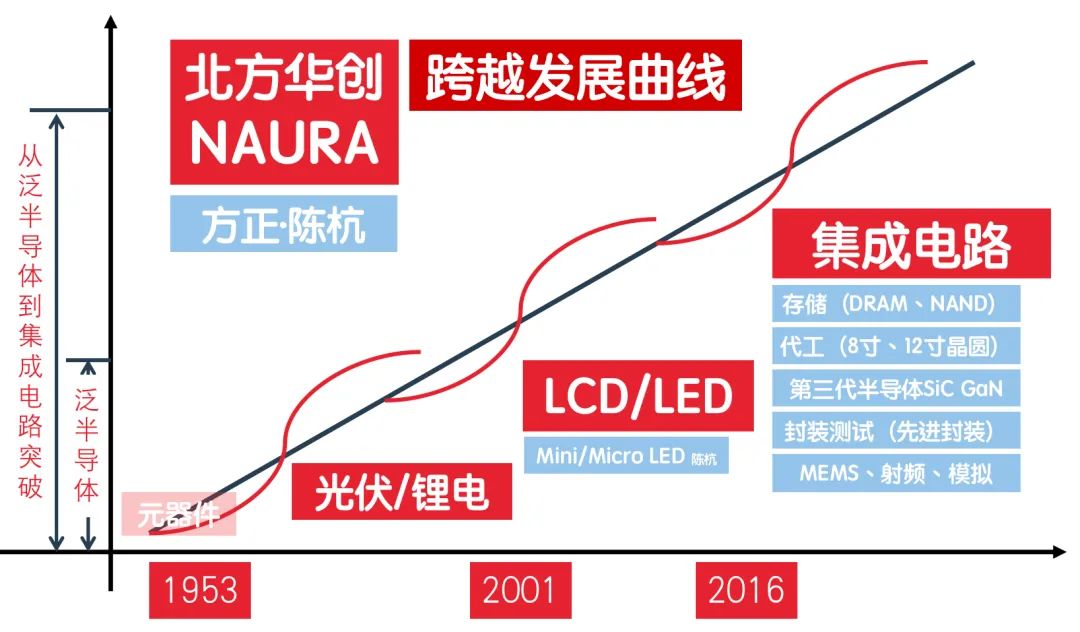

北方华创作为两市半导体设备龙头企业,看似“庞杂”的业务线,其实蕴藏着基于半导体行业发展基本规律的同心圆扩张。

我们梳理公司60多年来的发展之路可以得出其“起承转合”的脉络:

1、起·电子元器件起家:1953年,作为中国最早建立的电子基础产品研发生产基地,是国家第一个五年计划中,156个重点工程之一;

2、承·布局泛半导体:2001年七星电子成立,2010年3月上市,布局清洗机、氧化炉、LPCVD、ALD、MFC,同时布局了光伏(半导体能源)和高端元器件板块。

3、转·布局集成电路:2001年成立的北方微电子,是与电控和七星电子同根同源的兄弟单位,重点发展刻蚀、PVD、CVD三大类设备,广泛应用于集成电路制造、先进封装、半导体照明(LED)、微机电系统(MEMS)等领域。

4、合·组建北方华创:2016年北方微和七星电子合并,重组后的北方华创微电子实现了泛半导体领域全场景+全栈覆盖,产品涵盖等离子刻蚀(Etch)、物理气相沉积(PVD)、化学气相沉积(CVD)、氧化/扩散、清洗、退火等半导体工艺装备;平板显示制造装备和气体质量流量控制器等核心零部件。涉及集成电路、先进封装、LED、MEMS、电力电子、平板显示、光伏电池等半导体相关领域。

自此,北方华创基于泛半导体全领域的版图已经形成。

我们将半导体工业分为四大块:

1)半导体能源(光伏):太阳能的本质就是利用半导体材料(硅),将光能转化为电能。

2)半导体照明(LED):LED就是利用半导体工艺将电能转化为光能,是光伏的反过程。

3)半导体显示(面板):LCD/OLED在黄光区利用曝光/光刻、刻蚀、溅射/PVD、清洗等半导体工艺,实现TFT。

4)半导体集成电路(芯片):IC就是在大硅片上用光刻、刻蚀、PVD、CVD、Imp、清洗等一系列工艺进行微观雕刻电路。

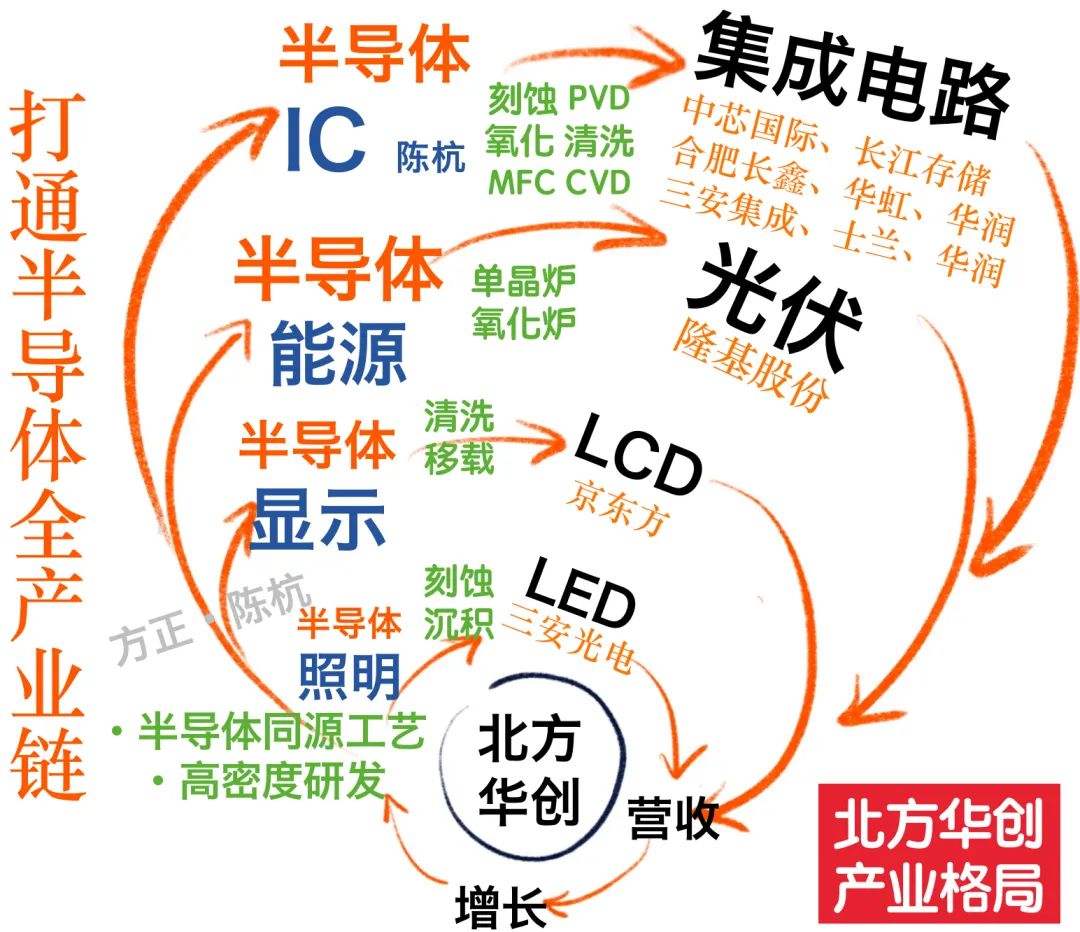

平台化发展是公司带给产业无限可能的关键,主要体现在横向和纵向两个方面:

1、横向(场景扩张):半导体集成电路(IC)、半导体显示(面板)、半导体照明(LED)、半导体能源(光伏)。

2、纵向(全栈技术):光刻机、沉积设备、刻蚀机、清洗机、离子注入机、炉管、量测设备、其他设备(CMP等)。

北方华创 = 半导体能源(光伏)+ 半导体照明(LED)+ 半导体显示(面板)+ 半导体集成电路(存储、功率、模拟、代工、封测)

北方华创的下游客户均为世界级半导体巨头:

1、半导体能源板块的主要客户是:隆基股份(光伏世界第一)

2、半导体照明板块的主要客户是:三安光电(LED世界第一)

3、半导体显示板块的主要客户是:京东方(LCD世界第一)

4、半导体的集成电路板块的主要客户是:中芯、华虹、长存、华润、长鑫等几乎国内所有主流晶圆厂。

除了对下游客户的全覆盖,我们认为设备行业发展的必然就是平台级(多下游平台+多产品管线),谁能做好这两种扩张,谁就能在发展中取得先机。

目前,国内半导体设备的市场格局已经是:一超四霸多强,来源正是扩张的两个维度。

中国半导体设备行业目前的格局:中国巨大的增量市场必定会培育出一大批有国际竞争力的半导体设备企业,按照目前的行业格局,我们将未来国产半导体设备市场的格局定义为:“一超四霸多强”。

正是由于半导体技术的同源性,导致其发展过程中会顺着半导体的底层处理工艺逐步横向和纵向扩张,所以,下游的广覆盖是半导体平台级企业的基础,我们以国内外各巨头为例:

应用材料:集成电路+面板+LED+光伏

TEL/KLA:集成电路+面板+LED

Nikon/Canon光刻机:集成电路+面板+LED

北方华创:集成电路+面板+LED+光伏

中微公司:集成电路+LED 另外,最核心的产品管线,全球半导体巨头都是全栈覆盖,实现平台级的销售: 1、平台级(北方华创):刻蚀机+沉积设备(PVD+CVD+ALD)+ 清洗机 + 氧化 + 退火 + MFC

2、多产品(屹唐):刻蚀+退火+去胶

3、多产品(盛美):清洗机+镀铜+炉管

4、单品级(中微):刻蚀机

另外还有其他单产品级:沈阳拓荆(CVD)、万业企业(Imp)、华海清科(平坦)、中科飞测(量测)、华峰测控(测试)、精测电子(量测)、至纯科技(清洗)、芯源微(涂胶显影)

自此北方华创完成了半导体设备700亿美金的全领域覆盖,与全球设备龙头应用材料、东京电子有着非常类似的发展框架。

与国内绝大多数半导体设备商专注于某一领域的设备研发不同,北方华创是平台级。

我们基于北方华创发展的飞轮模型,得出了其打通半导体全产业链靠的是两个基点:

战术落脚点:不断的做大营收、做大规模,实现稳定现金流,这是北方华创事业的起点。

战略落脚点:通过主业收入带来的现金流实现不断的充分研发,一旦突破了半导体集成电路底层同源技术,就能对全栈进行突破,就可以实现对泛半导体(光伏、LED、面板)技术外溢,为平台级扩张创造了先决条件。

自此,我们发现北方华创看似庞杂的产业背后,其实有着非常清晰的产业逻辑,是对半导体底层通用原理的深度研发,围绕着泛半导体产业的同心圆平台扩张。

盈利预测:我们预计公司2021-2023年营业收入分别为90.6/130.4/180.3亿元,归母净利润分别为8.5/15.1/18.7亿元,维持“强烈推荐”评级。

风险提示:半导体下游需求不及预期;半导体设备国产化不及预期;公司产品验证不及预期。