中商情报网讯:钛材即钛加工材,将钛铸锭经锻造、轧制、挤压等塑性加工方法形成钛材,钛材产品按其形态可以分为棒材、板材、丝材、管材、锻件、铸件等细分类别。

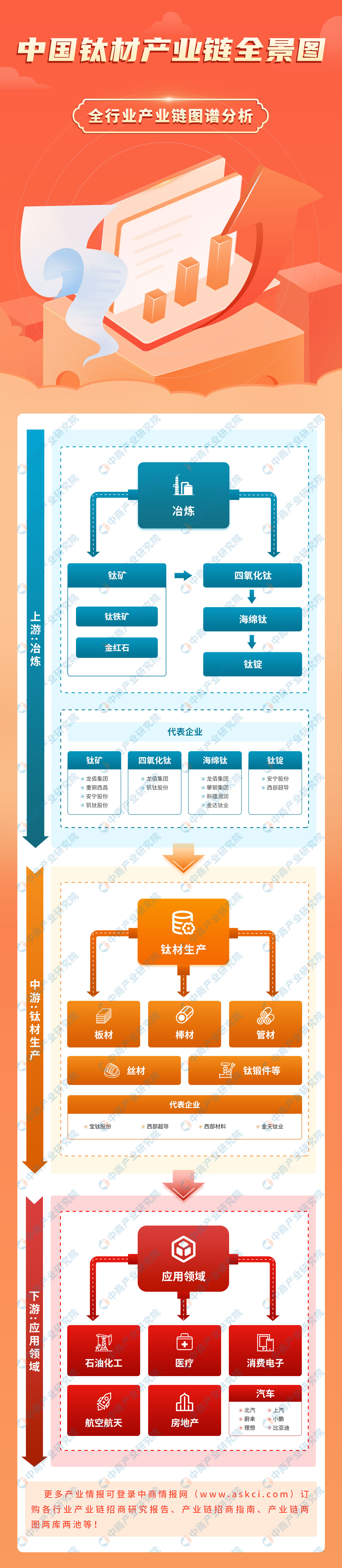

一、产业链

钛材产业链上游以金红石和钛铁矿为主要原料,经选矿、富集后得到天然金红石精矿和钛铁精矿,再通过镁还原法等提取工艺获得海绵钛,海绵钛经熔铸等工序得到钛锭或添加中间合金熔炼为钛合金铸锭;中游采用锻造、轧制、挤压、拉拔等工艺的变形处理、热处理和机械加工等生产出不同规格(形状)的钛材产品;下游应用于石油化工、航空航天、房地产、汽车、消费电子、医疗等行业。

资料来源:中商产业研究院整理

二、上游分析

(一)钛矿

1.产量

中国钛矿产量逐年增加。中商产业研究院发布的《2025-2030年中国钛材市场调查与行业前景预测专题研究报告》显示,2023年中国钛矿产量为324.7万吨。中商产业研究院分析师预测,2024年中国钛矿产量为350.68万吨,2025年为368.21万吨。

数据来源:《2023年中国钛工业发展报告》、中商产业研究院整理

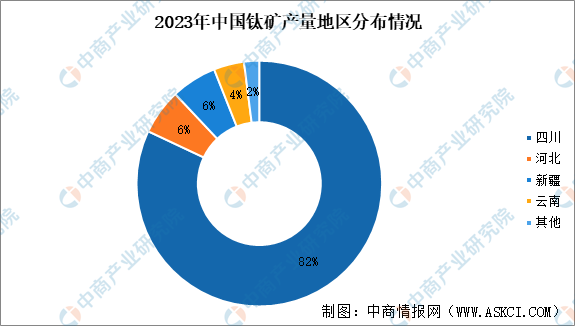

2.分布

中国钛矿产量主要集中于四川、河北、新疆和云南,2023年这些省份钛矿产量占比分别为82%、6%、6%和4%。

数据来源:《2023年中国钛工业发展报告》、中商产业研究院整理

3.品位

中国钛矿平均品位5%-10%,相对于国外偏低。

资料来源:中商产业研究院整理

4.应用比例

中国钛矿主要用于生产钛白粉,占比达到82%;其次是海绵钛,占比10%;再次是还原钛,占比4%;最后是钛铁合金和其他,两者均占比2%。

数据来源:《2023年中国钛工业发展报告》、中商产业研究院整理

5.重点企业

钛矿重点企业包括龙佰集团、钒钛股份等企业。

数据来源:中商产业研究院整理

(二)海绵钛

1.产量

海绵钛产量反映的是原料生产能力。近些年,随着下游高端领域用钛需求逐年增加,国内海绵钛产能扩容明显。中商产业研究院发布的《2025-2030年中国钛材市场调查与行业前景预测专题研究报告》显示,2023年中国海绵钛产量21.8万吨。中商产业研究院分析师预测,2024年预计为26.16万吨,2025年为30.61万吨。

数据来源:《2023年中国钛工业发展报告》、中商产业研究院整理

2.产量分布

2023年中国海绵钛产量主要集中在辽宁、云南、新疆,占到全国海绵钛总产量的60%。

数据来源:中商产业研究院整理

3.竞争格局

我国海绵钛行业集中度高,CR4为63%。行业内新疆湘润市场占有率达19%,攀钢集团占比17%,洛阳双瑞万基钛业占比14%,金达钛业占比13%,遵钛集团和龙蟒佰利均占比11%。

数据来源:中商产业研究院整理

(三)钛锭

以海绵钛为主要原料,经熔铸等工序得到钛锭,或添加中间合金熔炼为钛合金铸锭。中商产业研究院发布的《2025-2030年中国钛材市场调查与行业前景预测专题研究报告》显示,2023年中国钛锭产量15.1万吨。中商产业研究院分析师预测,2024年预计为17.21万吨,2025年为18.94万吨。

数据来源:《2023年中国钛工业发展报告》、中商产业研究院整理

三、中游分析

1.产量

受航空等领域需求复苏的影响,中国钛加工材产量继续保持平稳增长态势。中商产业研究院发布的《2025-2030年中国钛材产业前景预测与战略投资机会洞察报告》显示,2023年我国共生产钛加工材15.91万吨,同比增长5.3%。其中,半成品材产量为3.15万吨,成品材产量为12.75万吨。中商产业研究院分析师预测,2024年中国钛材产量将达到16.71万吨,2025年将达到17.55万吨。

数据来源:中国有色金属工业协会钛锆铪分会、中商产业研究院整理

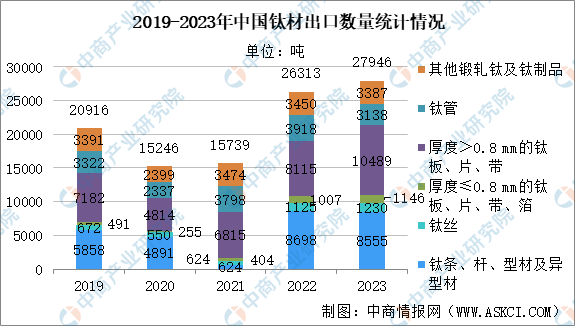

2.进出口

2023年中国钛材进出口包括钛条、杆、型材及异型材;钛丝;厚度≤0.8 mm的钛板、片、带、箔;厚度>0.8 mm的钛板、片、带;钛管和其他锻轧钛及钛制品。2023年总进口量为7210吨,出口量为27946吨。

数据来源:《2019-2023年中国钛工业发展报告》、中商产业研究院整理

数据来源:《2019-2023年中国钛工业发展报告》、中商产业研究院整理

3.竞争格局

2023年宝钛股份、西部超导、西部材料、金天钛业等企业市场份额合计占比达33.32%。其中,宝钛股份市场份额为21.55%,位居第一。

数据来源:中商产业研究院整理

4.企业数量

企业主要集中于陕西、广东、江苏等省份,三者分别达到161家、126家和117家。

备注:数据截至2024年11月20日

数据来源:企查查、中商产业研究院整理

5.重点企业业务布局

近年来,中国钛材行业在技术研发和创新能力方面取得了显著进展。高端钛合金的生产技术不断突破,生产工艺不断优化,产品质量和性能得到了大幅提升。同时,行业内也不断有相关企业涌现。

资料来源:中商产业研究院整理

6.企业分布情况

钛材上游冶炼环节相关企业主要集中于四川和湖南。中游钛材生产环节相关企业主要集中于陕西和河南。

资料来源:中商产业研究院整理

四、下游分析

(一)应用领域

1.具体用途

钛具有密度小、比强度高、导热系数低、耐高温低温性能好,耐腐蚀能力强、生物相容性好等突出特点,被广泛应用于航空、航天、舰船、兵器、生物医疗、化工冶金、海洋工程、体育休闲等领域,被誉为“太空金属”、“海洋金属”、“现代金属”和“战略金属”。钛合金是以钛为基加入适量其他元素,调整基体相组成和综合物理化学性能而形成的合金。钛及钛合金对一个国家的国防、经济及科技的发展具有战略意义,钛工业发展水平是一个国家综合实力的重要标志。钛的主要用途和相关性质汇总如下:

资料来源:中商产业研究院整理

2.消费结构占比

2023年,中国钛材用量超过14.8万吨,同比增长2.1%。从各领域应用占比情况来看,化工和航空航天依然是最主要的消费领域,占比分别为49.8%和19.8%。其次为电力、医药、船舶、冶金、海洋工程、制盐、体育休闲等领域,用量占比较小,均未超过10%。

数据来源:中商产业研究院整理

(二)化工

1.应用领域

钛材在化工领域应用广泛,其具体如下:

资料来源:《金属材料钛合金在化工与医药领域的应用》、国家材料腐蚀与防护科学数据中心、中商产业研究院整理

2.需求量

在过去,由于民营大型炼化项目增加,对具有强抗腐蚀性的钛材PTA需求大增。而现在PTA投产高峰已过,其钛材需求增速随之回落。中商产业研究院发布的《2025-2030年中国钛材产业前景预测与战略投资机会洞察报告》显示,2023年,化工行业对钛材的需求量为73868吨,中商产业研究院分析师预测,2024年相关需求量为70175吨,2025年为64561吨。

资料来源:中商产业研究院整理

(三)航天航空

钛合金在飞机机体、发动机以及舰艇等高端装备中,属于极为重要的结构材料。依据李毅等人在《航空钛合金的应用及发展趋势》一文中的数据,ARJ21飞机的钛合金使用量占比约为4.8%,C919客机的这一比例则达到9.3%,预计C929的用钛量有望提升至15%左右。另据中国商飞数据显示,ARJ21的空重为24.995吨,C919的空重是45.7吨,而根据militaryfactory的数据,C929空重约达120吨。通过这些数据能够估算出,ARJ21的钛合金用量约为1.2吨,C919的钛合金用量约为4.3吨,C929的钛合金用量约为18吨。

数据来源:商飞官网、military factory、中商产业研究院整理

(四)消费电子

近些年,消费电子领域在产品减重和高端化的不断努力、提振行业需求等因素推动钛金属快速渗透。其具体使用情况如下:

资料来源:中商产业研究院整理