关键词: PCB

中商情报网讯:印制电路板是承载电子元器件并连接电路的桥梁,是现代电子信息产品中不可或缺的电子元器件。受益于AI服务器需求大增和汽车电动化、智能化趋势带来的发展新机遇,印制电路板(PCB)行业加速复苏。

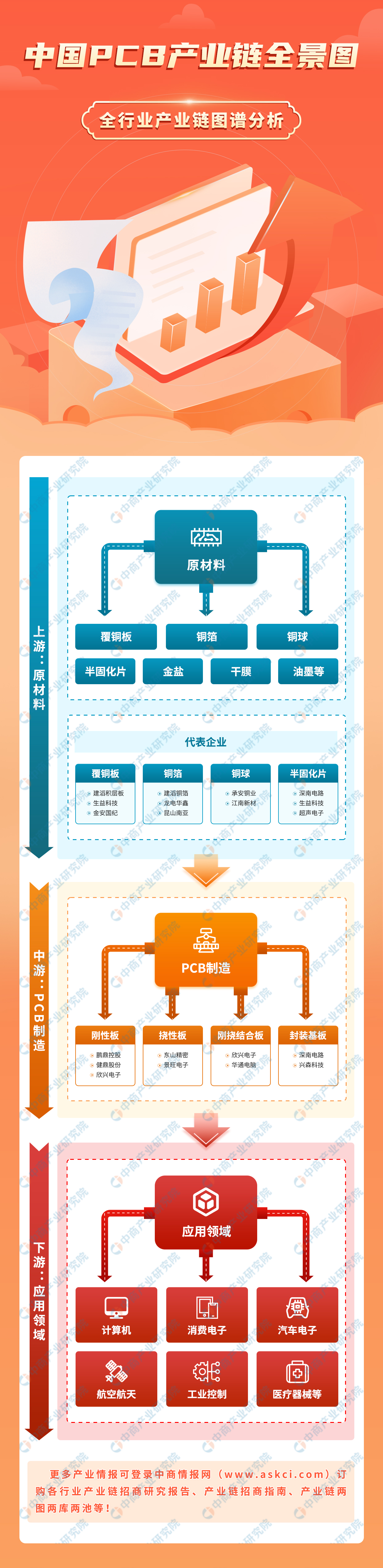

一、产业链

印制电路板产业链上游为原材料,包括覆铜板、铜箔、铜球、半固化片、金盐、干膜、油墨等;中游为PCB的制造,可分为刚性板、挠性板、刚挠结合板、封装基板等;下游广泛应用于计算机、消费电子、汽车电子、航空航天、工业控制、医疗器械等领域。

图片来源:中商产业研究院

二、上游分析

1.覆铜板

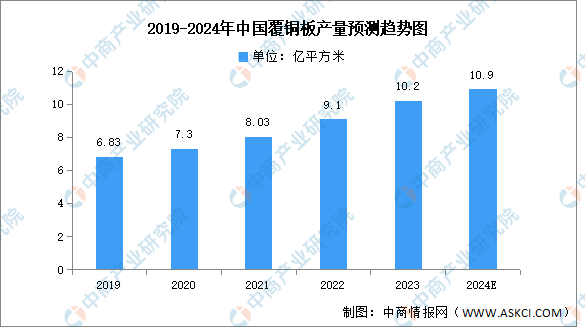

(1)产量

中国已成为全球最大的覆铜板生产国。中商产业研究院发布的《2024-2030年中国覆铜板市场调查与行业前景预测专题研究报告》显示,2023年中国覆铜板产量约为10.2亿平方米,同比增长12.09%。中商产业研究院分析师预测,2024年中国覆铜板产量将增长至10.9亿平方米。

数据来源:CCLA、中商产业研究院整理

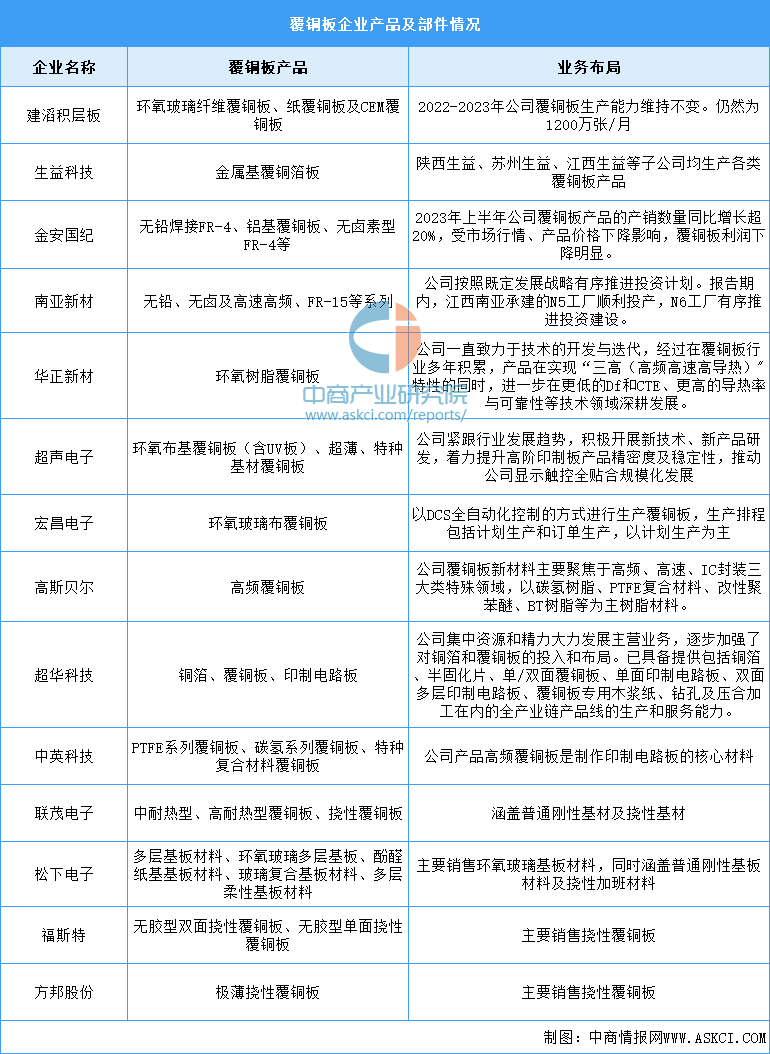

(2)企业布局情况

覆铜板行业代表性公司业务布局来看,大部分企业以生产及销售普通刚性覆铜板为主,少部分企业仅生产及销售刚性覆铜板和挠性覆铜板,极少数部分专注于高频覆铜板及环氧树脂型覆铜板这些高技术产品。具体如图所示:

资料来源:中商产业研究院整理

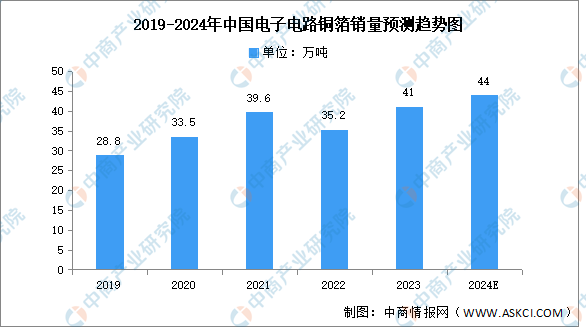

2.电子电路铜箔

(1)销量

电子电路铜箔是沉积在线路板基底层上的一层薄铜箔,是制造印制电路板(PCB)的重要原材料,起到导电体的作用。中商产业研究院发布的《2024-2030年中国铜箔市场调查与行业前景预测专题研究报告》显示,2023年中国电子电路铜箔销量达41万吨,同比增长16.5%。中商产业研究院分析师预测,2024年销量将增长至44万吨。

数据来源:中国电子材料行业协会、中商产业研究院整理

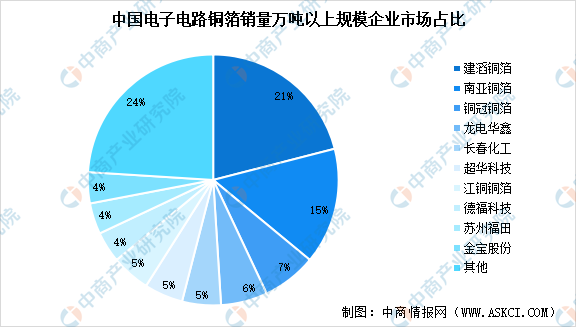

(2)竞争格局

我国电子电路铜箔行业市场集中度较高,电子电路铜箔销量在1万吨以上的企业有14家,其中销量在2万吨以上的企业有5家,分别是建滔铜箔、南亚铜箔、铜冠铜箔、龙电华鑫、长春化工,前五家企业市场合计占比达54%。

数据来源:CCFA、中商产业研究院整理

3.半固化片

(1)产量

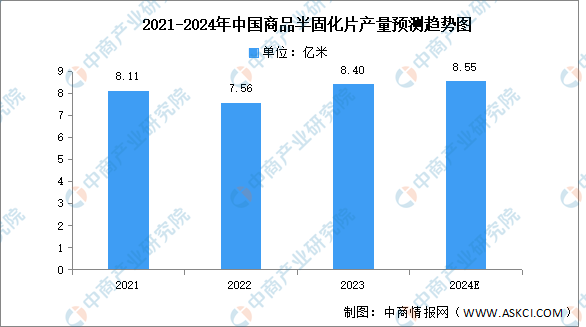

半固化片又称“PP片”,是多层板生产中的主要材料之一,主要由树脂和增强材料组成。中商产业研究院发布的《2023-2028中国半固化片市场现状研究分析与发展前景预测报告》显示,2023年半固化片产量约为8.40亿米,同比增长11.11%。中商产业研究院分析师预测,2024年半固化片产量将达8.55亿米。

数据来源:中商产业研究院整理

(2)重点企业分析

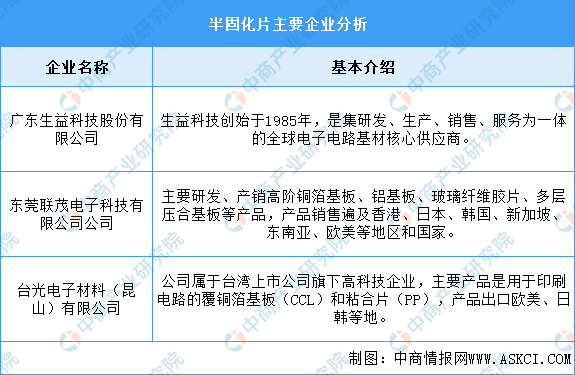

目前,我国商品半固化片生产企业多集中在广东、江苏等地区,这些地区经济相对发达,市场需求较大,主要企业包括广东生益科技股份有限公司、联茂电子科技(无锡)有限公司、台光电子材料(昆山)有限公司。具体如图所示:

资料来源:中商产业研究院整理

三、中游分析

1.市场规模

近二十年来,凭借亚洲尤其是中国在劳动力、资源、政策、产业聚集等方面的优势,全球电子制造业产能向中国和韩国等亚洲地区转移。中商产业研究院发布的《2024-2029年中国印制电路板(PCB)行业发展趋势及预测报告》显示,2022年中国PCB市场规模达3078.16亿元,同比增长2.56%,2023年约为3096.63亿元。中商产业研究院分析师预测,2024年中国PCB市场规模将进一步增长至3469.02亿元。

数据来源:Prismark、中商产业研究院整理

2.产品结构

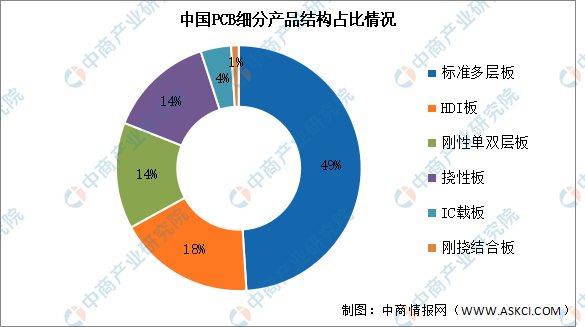

印制电路板细分市场主要产品包括刚性板、挠性板、刚挠结合板和封装基板。从各细分市场产值规模占比来看,目前中国PCB市场产品以刚性板为主,包括多层板、HDI板、HDI板等,市场份额合计占比81%;挠性板占比14%;IC载板占比4%;刚挠结合板占比1%。整体来看,与日本、韩国等国家相比,我国PCB产品中高端印制电路板占比较低,具有较大的提升空间。

数据来源:Prismark、中商产业研究院整理

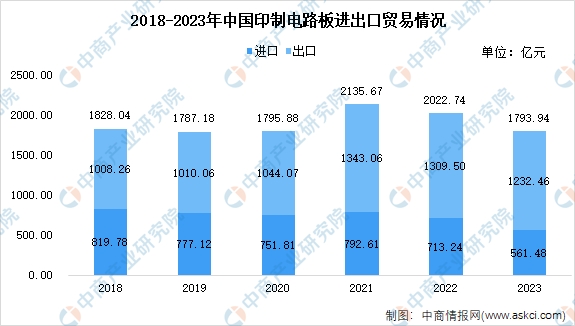

3.出口情况

2023年我国印制电路板进出口贸易呈整体下降趋势,贸易总额同比下降,进口金额降幅较明显,贸易顺差趋势保持。根据海关总署数据,我国印制电路板(印刷电路)进出口贸易总额为1793.94亿元,同比下降11.3%。其中,进口561.48亿元,同比下降21.28%;出口1232.46亿元,同比下降5.88%。从分类产品来看,四层以上的印制电路板进口下降幅度大;从贸易伙伴来看,出口至主要生产国或地区的金额多呈下降趋势,但出口越南总额增加。

数据来源:海关总署、CPCA、中商产业研究院整理

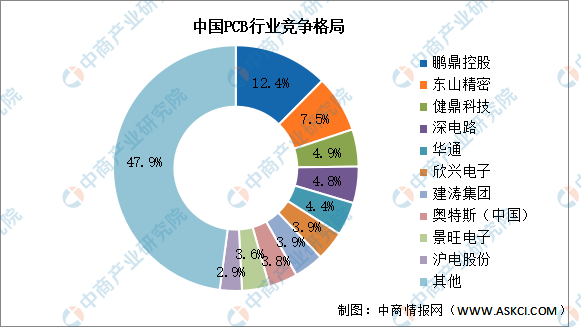

4.竞争格局

由于我国PCB产业主要集中在中低端制造领域,高性能制造领域较少,制造门槛不高,市场集中度较低,CR5为33.9%,鹏鼎控股市场份额占比最多,达12.4%。东山精密、健鼎科技、深南电路、华通分别占比达7.5%、4.9%、4.8%、4.4%。

数据来源:CPCA、中商产业研究院整理

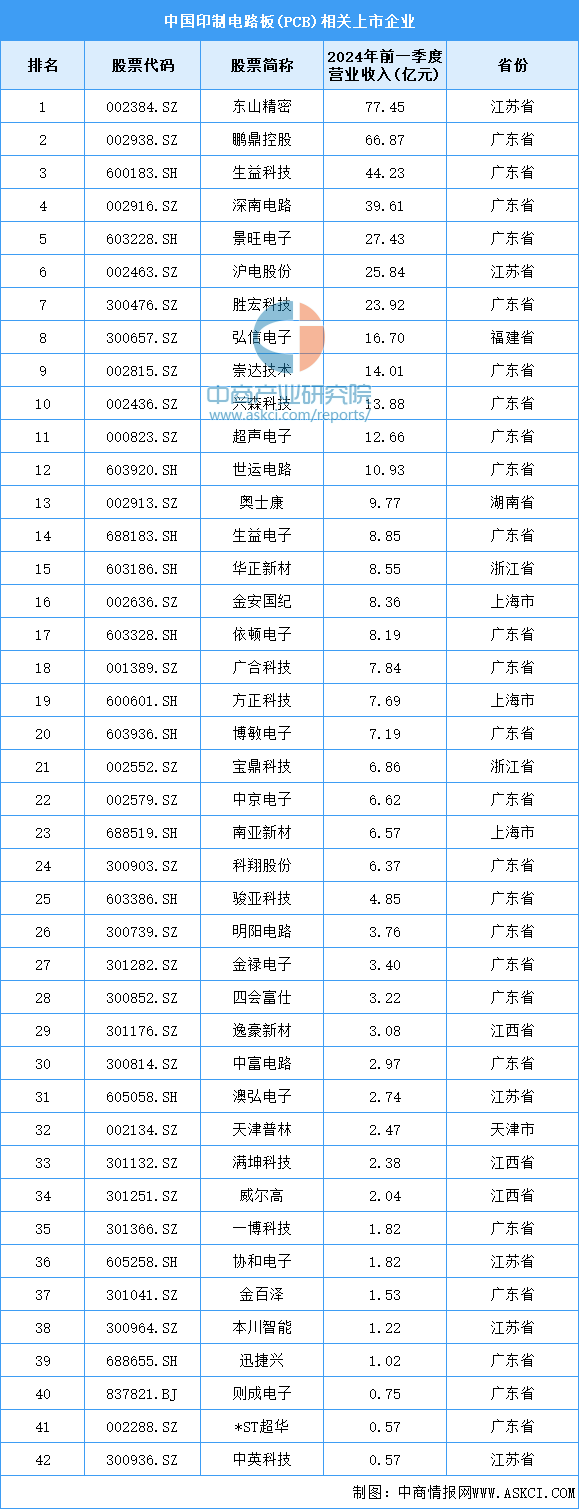

5.重点企业分析

目前,中国PCB相关上市企业主要分布在广东省,共有25家。江苏省共有6家,排名第二。江西省和上海市均为3家,并列第三。

资料来源:中商产业研究院整理

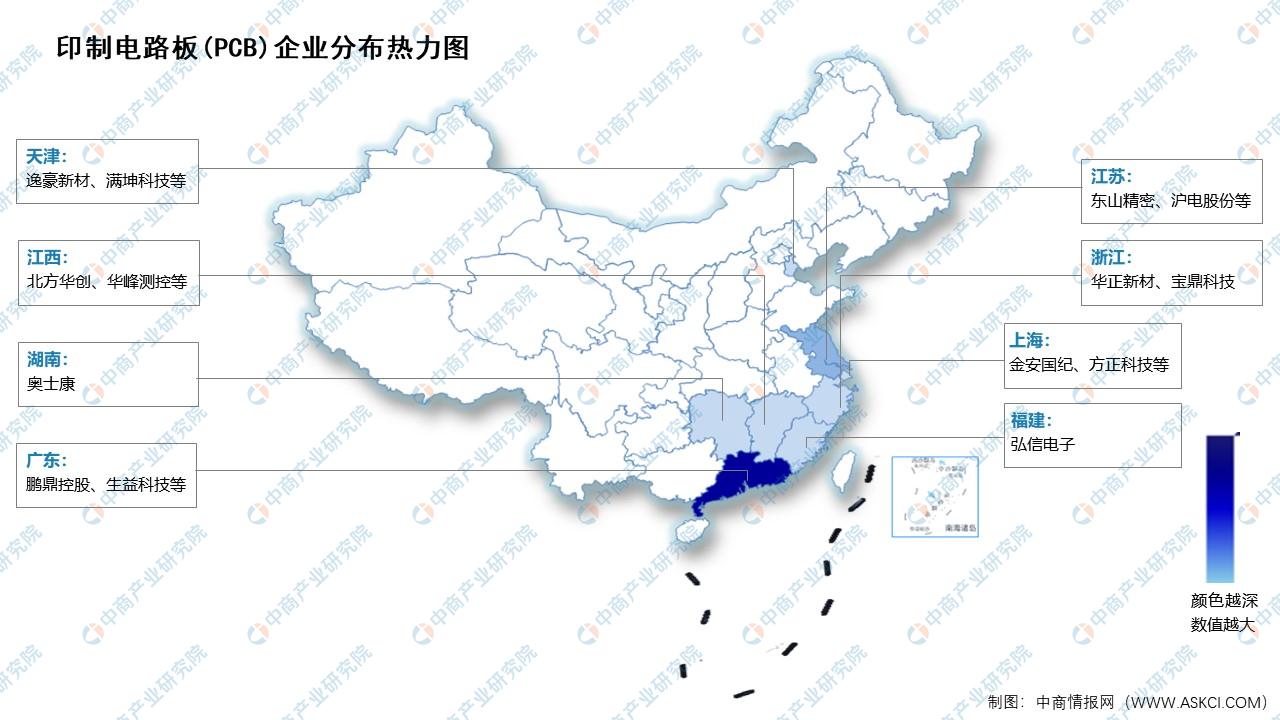

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.AI服务器

当前我国数字基础建设进程持续加快,算力规模不断增长,受市场需求影响,AI服务器作为算力基础设备,市场需求量实现上升。中商产业研究院发布的《2024-2029年中国服务器行业需求预测及发展趋势前瞻报告》显示,2022年AI服务器市场出货量约达28.4万台,同比增长约25.66%,2023年约为35.4万台。中商产业研究院分析师预测,2024年中国AI服务器出货量将达到42.1万台。

数据来源:中商产业研究院整理

2.汽车电子

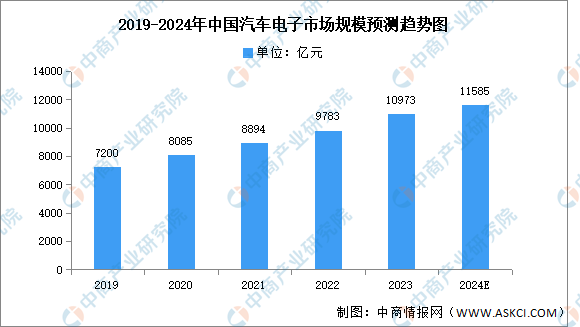

受到新能源汽车产销两旺的影响,汽车电子化程度持续提升,汽车电子将迎来长景气周期。中商产业研究院发布的《2024-2029年中国汽车电子行业发展情况及投资战略研究报告》显示,2022年中国汽车电子市场规模达9783亿元,同比增长12%,2023年约为10973亿元。中商产业研究院分析师预测,2024年中国汽车电子市场规模将进一步增长至11585亿元。

数据来源:汽车工业协会、中商产业研究院整理

3.手机

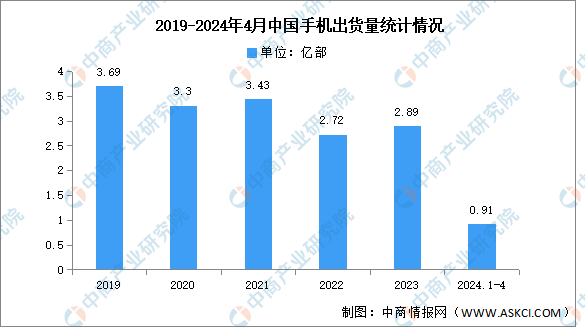

近年来,中国手机出货量一直呈现下降趋势,市场已经接近饱和,消费者对于手机的需求逐渐减弱。信通院数据显示,2024年4月,国内市场手机出货量2407.1万部,同比增长28.8%。2024年1-4月,国内市场手机出货量9148.6万部,同比增长12.3%。

数据来源:信通院、中商产业研究院整理