关键词: 新型储能

中商情报网讯:近年来,新型储能产业受到各级政府的高度重视和国家产业政策的重点支持。近日,国家发展改革委、国家能源局发布《关于加强电网调峰储能和智能化调度能力建设的指导意见》,在此基础上,业界普遍预期,我国新型储能市场规模2024年仍将保持快速增长。

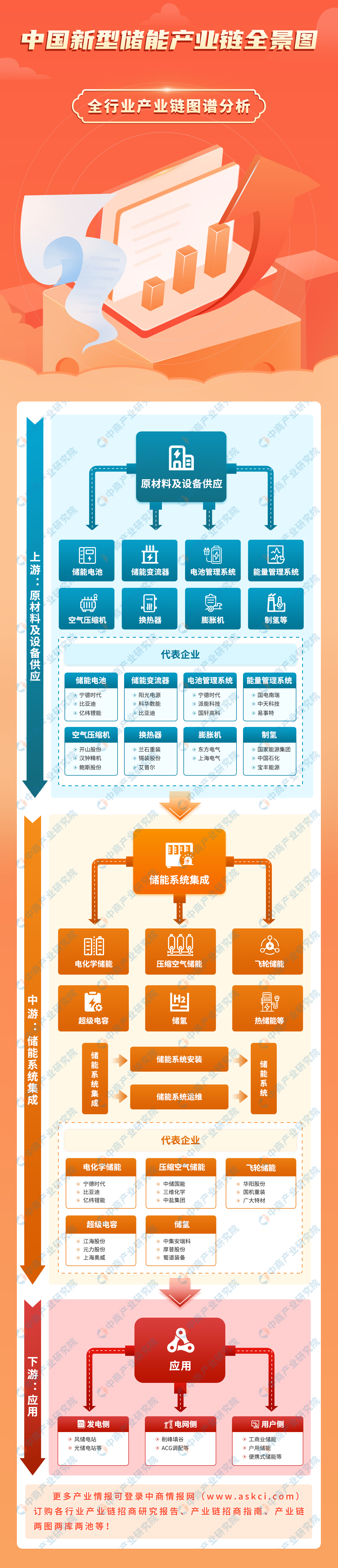

一、产业链

新型储能产业链上游为储能电池、储能变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)、空气压缩机、换热器、膨胀机、制氢等原材料及核心设备供应;中游为储能系统的集成,包括电化学储能、压缩空气储能、飞轮储能、超级电容、储氢、热储能等;下游为储能系统的应用,分为发电侧、电网侧、用户侧。

图片来源:中商产业研究院

二、上游分析

1.储能电池

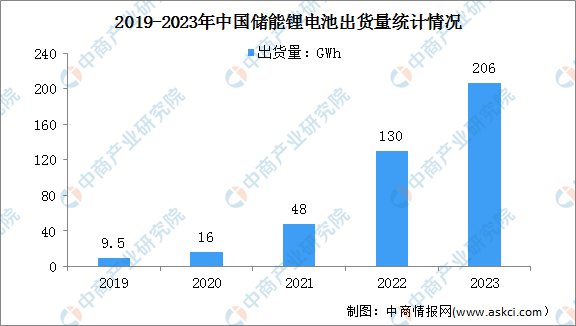

(1)出货量

在风电、光伏装机量持续增长与5G基站建设加快的背景下,储能锂电池需求快速增长。2023年12月下旬,储能电池行业出现冲量现象,带动储能锂电池出货量增长。中商产业研究院发布的《2024-2029全球与中国储能锂电池市场现状及未来发展趋势》显示,2023年我国储能锂电池出货量达206GWh,同比增长59%。

数据来源:GGII、中商产业研究院整理

(2)竞争格局

2023年,全球储能电池市场中,宁德时代凭借33.2%的市场份额排名第一;比亚迪和亿纬锂能出货量均在20Gwh以上,市场份额分别为13.0%和12.0%。瑞浦兰钧、海辰储能市场份额分别为8.1%、4.7%。

数据来源:中商产业研究院整理

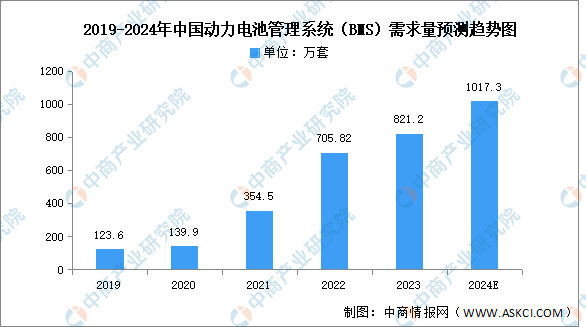

2.电池管理系统(BMS)

目前,我国国内电池管理系统的发展主要集中在储能领域、消费电子领域与新能源汽车领域。中商产业研究院发布的《2022-2028全球及中国电池组管理系统行业研究及十四五规划分析报告》显示,2022年我国动力电池管理系统(BMS)需求量约为705.82万套,同比增长99.1%,2023年约为821.2万套。中商产业研究院分析师预测,2024年需求量将增长至1017.3万套。

数据来源:GGII、中商产业研究院整理

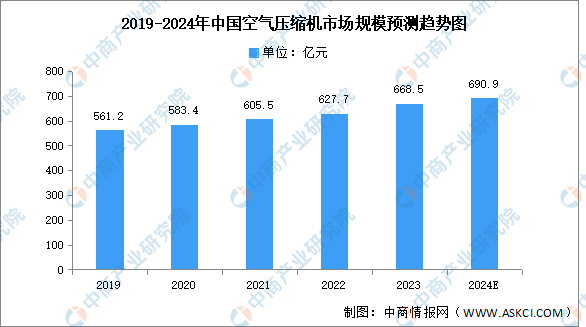

3.空气压缩机

中商产业研究院发布的《2023-2029全球与中国空气压缩机市场现状及未来发展趋势》显示,近年来我国空气压缩机市场规模保持增长趋势,从2019年的561.2亿元增长至2022年的627.7亿元,2023年约为668.5亿元。未来我国空气压缩机市场规模将继续增长,中商产业研究院分析师预测,2024年市场规模将达到690.9亿元。

数据来源:压缩机网、中商产业研究院整理

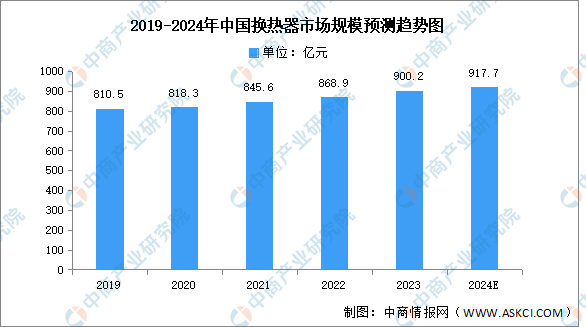

4.换热器

近年来,得益于国家倡导工业生产节能、减排、降耗的政策利好,我国换热器行业市场规模不断增长。中商产业研究院发布的《2024-2029年中国换热器产业投资及市场调查研究报告》显示,我国换热器行业市场规模由2019年的810.5亿元增至2022年的868.9亿元,2023年约为900.2亿元。中商产业研究院分析师预测,2024年中国换热器市场规模将达917.7亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

5.制氢

氢气制备方面,目前,我国氢气年产能约为4000万吨,年产量约为3300万吨,主要由化石能源制氢和工业副产氢构成,煤制氢和天然气制氢占比约八成,可再生能源电解水制氢规模还很小。

数据来源:中国煤炭工业协会、中商产业研究院整理

三、中游分析

1.装机规模

新型储能发展迅速,已投运装机超3000万千瓦。中商产业研究院发布的《2023-2028年中国新型储能行业市场深度研究及投资前景展望报告》显示,截至2023年底,全国已建成投运新型储能项目累计装机规模达31.39GW,新增装机规模约22.6GW,较2022年底增长超过260%,近10倍于“十三五”末装机规模。从投资规模来看,“十四五”以来,新增新型储能装机直接推动经济投资超1千亿元,带动产业链上下游进一步拓展,成为我国经济发展“新动能”。中商产业研究院分析师预测,2024年中国新型储能累计装机规模将达36GW。

数据来源:国家能源局、中商产业研究院整理

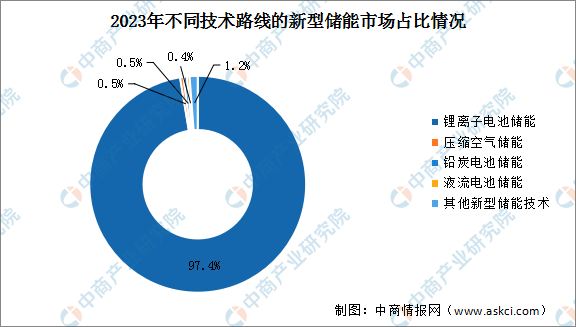

2.市场结构

近年来,新型储能新技术不断涌现,技术路线“百花齐放”。锂离子电池储能仍占绝对主导地位,压缩空气储能、液流电池储能、飞轮储能等技术也在快速发展。截至2023年底,已投运锂离子电池储能占比97.4%,铅炭电池储能占比0.5%,压缩空气储能占比0.5%,液流电池储能占比0.4%,其他新型储能技术占比1.2%。

数据来源:国家能源局、中商产业研究院整理

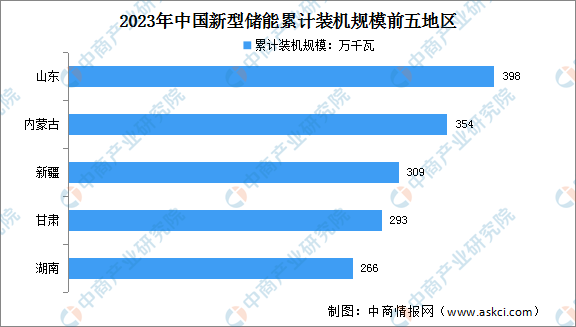

3.区域装机情况

目前,多地加快新型储能发展,11省(区)装机规模超百万千瓦。截至2023年底,新型储能累计装机规模排名前5的省区分别是:山东398万千瓦/802万千瓦时、内蒙古354万千瓦/710万千瓦时、新疆309万千瓦/952万千瓦时、甘肃293万千瓦/673万千瓦时、湖南266万千瓦/531万千瓦时,装机规模均超过200万千瓦,宁夏、贵州、广东、湖北、安徽、广西等6省区装机规模超过100万千瓦。分区域看,华北、西北地区新型储能发展较快,装机占比超过全国50%,其中西北地区占29%,华北地区占27%。

数据来源:国家能源局、中商产业研究院整理

4.电化学储能

中国在技术创新与持续降本推动下,电化学储能市场保持快速发展,应用规模将持续扩大。中商产业研究院发布的《2022-2027年中国电化学储能行业调研及发展趋势前瞻报告》显示,2022年,中国电化学储能累计装机量达11GW,同比增长99.64%,2023年约为12.9GW。未来,随着分布式光伏、分散式风电等分布式能源的大规模推广,电化学储能累计装机量将继续增长,中商产业研究院分析师预测,2024年中国电化学储能累计装机量将达15.1GW。

数据来源:CNESA、中商产业研究院整理

5.储氢

Ⅳ型储氢瓶具备轻量化、高压力、高储氢密度、长寿命等优势,将成为首选储氢装备。当前,随着中集安瑞科、未势能源、中材科技、京城股份、国富氢能等企业投资布局,我国Ⅳ型储氢瓶国产化加速,产能规划已超30万只。

资料来源:中商产业研究院整理

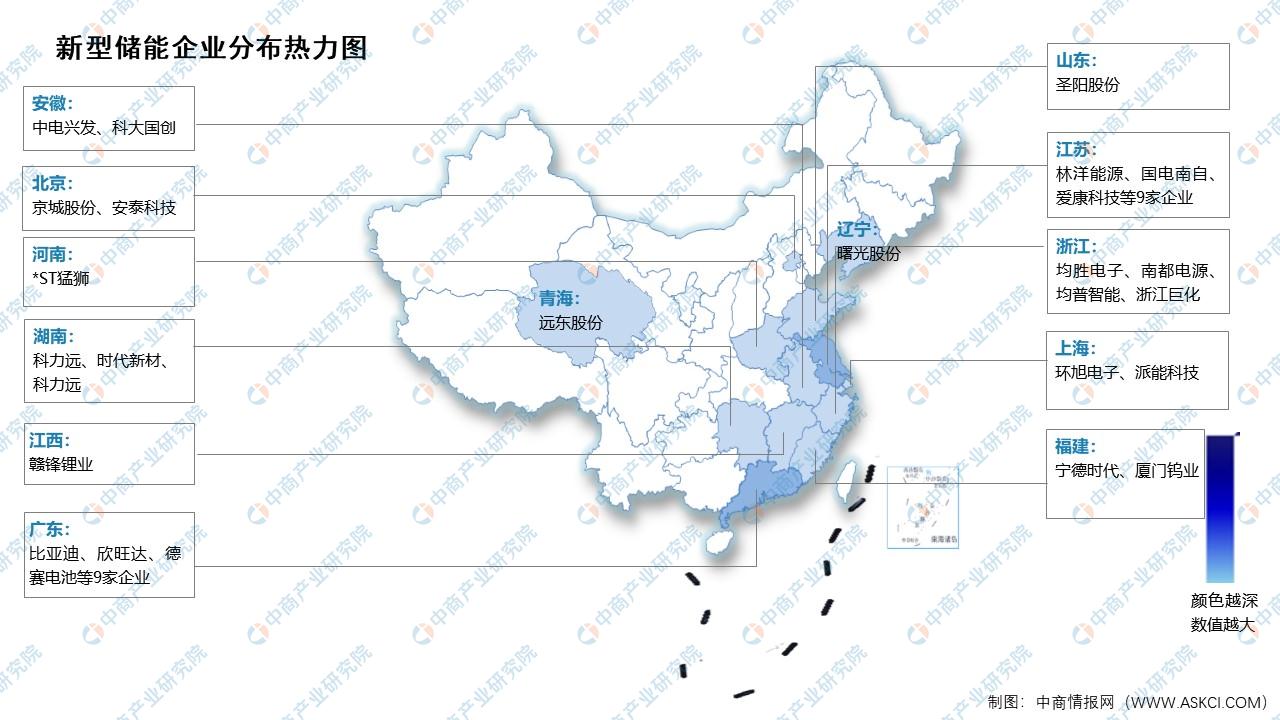

6.重点企业分析

目前国内多家企业布局新型储能产业,前五十企业中有14家分布在广东省,数量最多,江苏省和浙江省均有6家。

资料来源:中商产业研究院整理

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.应用领域

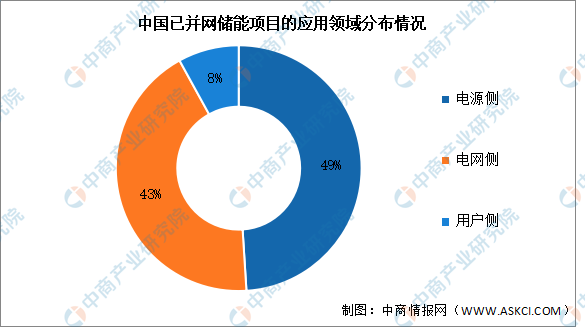

目前可再生能源并网是中国储能市场的主力,已并网的储能项目应用领域中,电源侧配储占比最大,超过49%,电网侧占比43%,用户侧占8%。

数据来源:《2023中国新型储能行业发展白皮书》、中商产业研究院整理

2.不同应用场景储能项目配置时长

从不同应用场景储能项目配置时长来看,根据中国电力企业联合会的调研数据,2022年调研机组储能平均时长为2小时,新能源储能配置时长为1.6小时,火电厂配储能为0.6小时,电网储能为2.3小时、用户储能为5.3小时。

数据来源:中国电力企业联合会、中商产业研究院整理

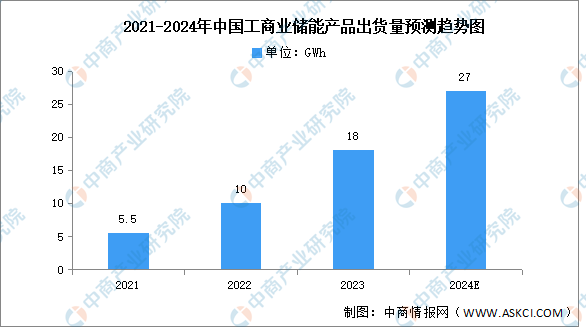

3.工商业储能

工商业储能是分布式储能系统在用户侧的典型应用,其特点是距离分布式光伏电源端以及负荷中心均较近,可以有效提升清洁能源的消纳率,减少电能传输的损耗。目前,我国工商业储能仍处于早期发展阶段,未来几年是行业发展的关键时期。中商产业研究院发布的《2022-2027年全球及中国储能行业调研及发展趋势前瞻报告》显示,2022年中国工商业储能产品出货量达10GWh,同比增长81.8%,2023年出货量约为18GWh。中商产业研究院分析师预测,2024年将增长至27GWh。

数据来源:GGII、中商产业研究院整理