关键词: 汽车电子

中商情报网讯:当前,汽车行业电动化、智能化快速发展。汽车电子作为汽车产业中重要的基础支撑,在政策驱动、技术引领、环保助推以及消费牵引的共同作用下,汽车电子占整车价值比重不断提升,行业整体呈高速增长态势。

一、汽车电子定义及分类

汽车电子是安装在汽车上所有电子设备和电子元器件的总称。随着电子技术的不断发展和汽车电子创新性用途的不断开发,汽车电子广泛应用于汽车的各个领域。

目前,汽车电子种类较多,从应用层面来看,汽车电子可以分为电子控制系统和车载电子装置。电子控制系统与机械装置配合使用,决定汽车的安全性、舒适性和整体性能;车载电子装置主要增加汽车的附加值,提高汽车智能化、娱乐化和信息化的程度,不影响汽车的运行性能。汽车电子具体分类如下:

资料来源:中商产业研究院整理

二、汽车电子行业发展政策

汽车电子是汽车产业中的重要一环,为行业的健康发展提供重要支撑,是国家优先发展和重点支持的产业。近年来,国家及政府层面出台了《国家汽车芯片标准体系建设指南》《新产业标准化领航工程实施方案(2023-2035年)》《关于促进汽车消费的若干措施》等一系列产业政策鼓励汽车电子行业创新发展。具体政策如下:

资料来源:中商产业研究院整理

三、汽车电子行业发展现状

1.汽车电子市场规模

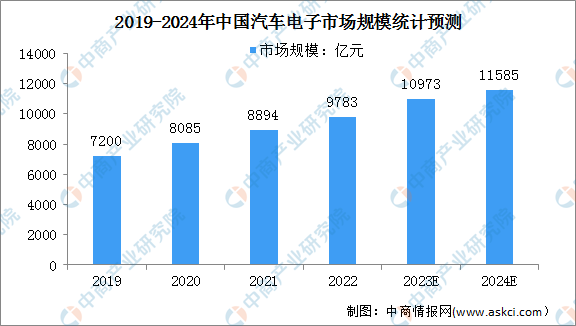

受到新能源汽车产销两旺的影响,汽车电子化程度持续提升,汽车电子将迎来长景气周期。中商产业研究院发布的《2023-2028年中国汽车电子行业发展情况及投资战略研究报告》显示,2022年中国汽车电子市场规模达9783亿元,同比增长12%。中商产业研究院分析师预测,2023年中国汽车电子市场规模将进一步增长至10973亿元,2024年将达11585亿元。

数据来源:汽车工业协会、中商产业研究院整理

2.细分市场结构

从汽车电子的细分市场分布来看,整体竞争较为激烈,市场份额相差不大。其中占比最多的是动力控制系统,占整体市场的28.7%。其次为底盘与安全控制系统,占比26.7%;车身电子占22.8%,车载电子占21.8%。

数据来源:中商产业研究院整理

3.汽车电子产品渗透率

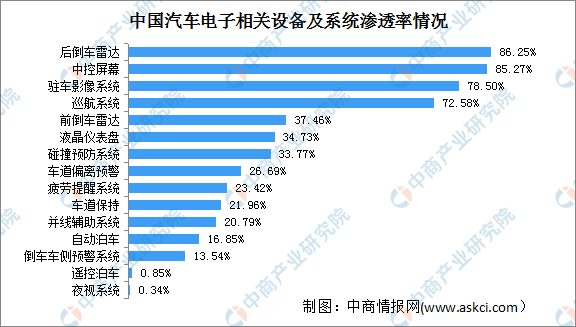

目前,汽车电子行业覆盖后倒车雷达、中控屏幕、驻车影像系统、巡航系统等多个细分领域。从渗透率来看,后倒车雷达市场渗透率最高,达86.25%。其次,中控屏幕渗透率为85.57%,驻车影像系统为78.50%,巡航系统为72.58%,除此之外其他的细分市场渗透率较低,大多都在40%以下,有较大的市场提升空间。

数据来源:中商产业研究院整理

4.座舱域控前装市场竞争格局

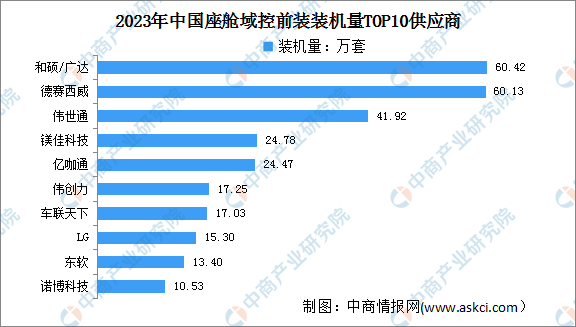

域控制器是汽车电子电气架构集成化过程中的产物。数据显示,2023年我国市场座舱域控前装交付量为347.6万套,搭载率提升到16.5%。2023年中国座舱域控前装装机量TOP10供应商分别为和硕/广达、德赛西威、伟世通、镁佳科技、亿咖通、伟创力、车联天下、LG、东软、诺博科技。

数据来源:盖世汽车研究院、中商产业研究院整理

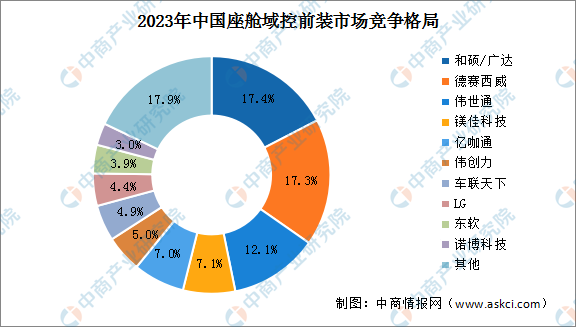

从市场份额来看,2023年和硕/广达的座舱域控前装装机占比为17.4%,排名第一;德赛西威、伟世通分别以17.3%、12.1%的市场份额进入前三。TOP10供应商座舱域控前装装机量为285.21万套,市场份额高达82.1%。

数据来源:盖世汽车研究院、中商产业研究院整理

5.企业注册情况

目前,我国约有693.25万家汽车电子相关企业。2020年以来,汽车电子企业注册大爆发,相关企业年注册量均在50万家以上。企查查数据显示,2023年汽车电子新注册企业超200万家,同比增长116.1%。

数据来源:企查查、中商产业研究院整理

四、汽车电子行业重点企业

1.德赛西威

德赛西威是中国最大的汽车电子企业之一,多年来专注于人、机器和生活方式的整合,为智能座舱、智能驾驶以及网联服务提供创新、智能的产品解决方案。公司拥有30多年汽车电子产品制造经验,制造工艺覆盖汽车电子产品生产全流程,具备液晶显示模组(LCM)、摄像头、电子助力转向控制单元、毫米波雷达等汽车安全件的全自动生产工艺和制造能力。德赛西威产品涵盖车载信息娱乐系统、车载空调控制器系列、车载组合仪表、车身电子控制单元以及车用显示系统等,广泛应用于乘用车、商用车、工程机械等领域。

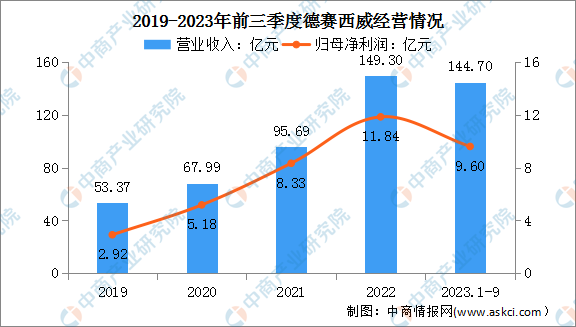

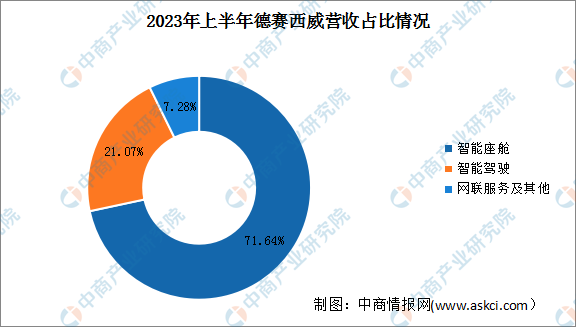

2023年前三季度,德赛西威实现营业收入144.70亿元,同比增长43.12%;归母净利润9.60亿元,同比增长38.70%。2023年上半年,德赛西威主营业务为智能座舱、智能驾驶、网联服务及其他,营收占比分别为71.64%、21.07%、7.28%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.顺络电子

深圳顺络电子股份有限公司成立于2000年,是专业从事各类片式电子元件研发、生产和销售的高新技术企业。公司产品主要包括大功率及小功率磁性器件、微波器件、传感及敏感器件以及精密陶瓷产品。其中,汽车电子产品应用领域广泛,涵盖汽车电池管理系统、自动驾驶系统、车载充电系统(OBC)、车联网、大灯控制系统、电机管理系统、车身控制系统、影音娱乐系统等。

2023年前三季度,顺络电子实现营业收入36.76亿元,同比增长15.55%;归母净利润4.77亿元,同比增长17.19%。2023年上半年,顺络电子主营业务为信号处理、电源管理、陶瓷和PCB、汽车电子或储能专用,营收占比分别为39.83%、39.21%、10.49%、10.46%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.均胜电子

宁波均胜电子股份有限公司是一家全球汽车电子与汽车安全顶级供应商,主要致力于智能座舱、智能驾驶、新能源管理和汽车安全系统等的研发与制造,在全球汽车电子和汽车安全市场居于领先地位。均胜电子业务分为汽车电子和汽车安全两大板块,汽车电子业务主要包括智能座舱/网联系统、智能驾驶、新能源管理、软件及服务等,汽车安全业务主要包括安全带、安全气囊、智能方向盘和集成式安全解决方案相关产品。

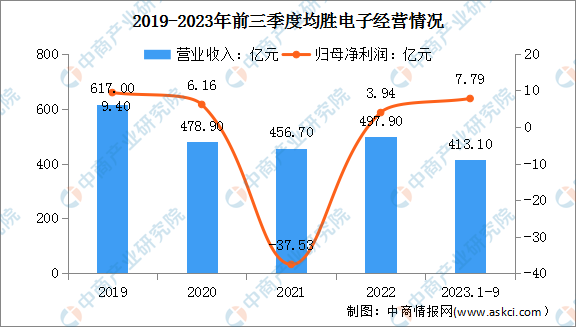

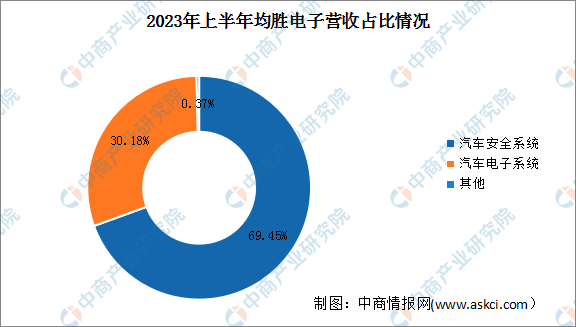

2023年前三季度,均胜电子实现营业收入413.10亿元,同比增长15.57%;归母净利润7.79亿元,同比增长494.54%。2023年上半年,均胜电子主营业务为汽车安全系统、汽车电子系统,营收占比分别为69.45%、30.18%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.盈趣科技

厦门盈趣科技股份有限公司成立于2011年,以自主创新的UDM模式为基础,形成了高度信息化、自动化的智能制造体系,满足协同开发、定制服务、柔性生产、信息互联等综合服务需求,为客户提供智能控制部件、创新消费电子、健康环境及汽车电子等产品的研发、生产,并为中小型企业提供智能制造整体解决方案。

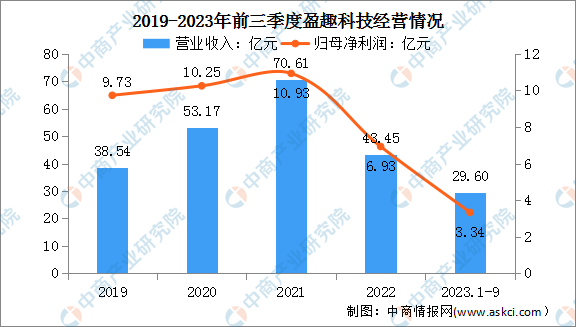

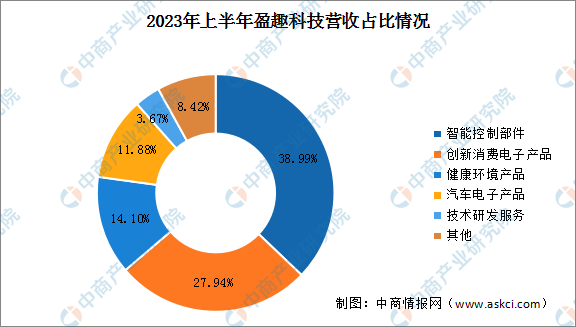

2023年前三季度,盈趣科技实现营业收入29.60亿元,同比下降12.14%;归母净利润为3.34亿元,同比下降37.81%。2023年上半年,公司主营产品包括智能控制部件、创新消费电子产品、健康环境产品、汽车电子产品等,营收占比分别为38.99%、27.94%、14.10%、11.88%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.华阳集团

惠州市华阳集团股份有限公司创立于1993年,是国内领先的汽车电子产品的系统供应商。公司主要从事汽车电子、精密压铸、精密电子部件以及LED照明等业务。其中,汽车电子板块专注于车载影音、车载智能互联、车载导航、数字仪表、流媒体后视镜、高级驾驶辅助(ADAS)、360环视系统、抬头显示、空调控制器、车载摄像头、无线充电、胎压监测等较为丰富的汽车智能及安全产品线,并逐步将其系统集成为智能驾驶舱,增强产品同车厂的配套能力。

2023年前三季度,华阳集团实现营业收入47.97亿元,同比增长19.67%;归母净利润为2.98亿元,同比增长11.39%。2023年上半年,公司主营产品包括汽车电子、精密压铸、精密电子部件、LED照明,营收占比分别为64.73%、25.80%、6.19%、1.79%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、汽车电子行业发展前景

1.国家政策支持行业发展

近年来,国家出台了一系列的法规及产业政策鼓励包括主动安全系统在内的汽车电子产业发展,同时,国家对汽车电子本身及其下游包括新能源、智能汽车等在内的行业亦出台了相关政策。国家鼓励汽车消费、大力发展新能源汽车行业、推进智能汽车创新发展为汽车电子行业发展提供了良好机遇。

2.汽车智能化、网联化推动汽车电子快速发展

目前,智能化、网联化成为汽车产业的发展潮流和趋势。汽车功能定位正从单纯的出行工具逐渐向智能移动生活空间转变,车载网联通信从提供车内互联网络连接,逐步向实现车与车、路、行人及互联网等之间无线通讯和信息交换转变。在这一发展趋势下,汽车电子对整车的影响和作用越来越强。从长远来看,新能源汽车将是未来汽车电子应用的核心车型,新能源汽车能够为汽车电子相关软硬件提供高耗电支持,汽车电子成本在新能源车占比将不断提升。因此,汽车电子行业在汽车整车行业带动下,技术将不断发展迭代,未来将保持较快增长态势。

3.汽车电子进口替代前景广阔

我国汽车电子行业起步较晚,市场集中度低,单体规模较小,在技术能力、经验和客户积累上同国外企业存在一定差距。但随着本土汽车电子产业技术的逐渐成熟,在国家政策导向引领下,一批具备头部汽车品牌配套能力的本土优质汽车电子企业,逐渐突破国际汽车电子厂商的技术壁垒,进入国内外主要汽车主机生产企业的供应链体系。一方面,整车厂商降本增效的需求倒逼其选择优质的本土汽车电子供应商企业进行合作;另一方面,基于供应链安等考量因素,整车厂也逐渐加强本土汽车电子供应体系建设,推动供应链安全管理的进程。预计未来国内汽车电子厂商市场份额将逐步提升,推动国产汽车电子产品对进口产品的替代进程。