关键词: 动力电池回收

中商情报网讯:动力电池在使用过程中容量会逐渐衰减,性能逐渐下降。一般而言,当动力电池容量衰减至80%以下时就需要更换,并对其进行回收利用。我国即将迎来大规模的动力电池退役潮,退役动力电池的回收利用市场潜力巨大。

一、动力电池回收的定义及分类

动力电池回收是指将回收到的废旧动力电池通过拆解提炼稀有金属的方式进行再次利用,是将废旧的动力电池进行资源化处理。目前,动力电池回收主要存在三种回收方式:物理回收、湿法回收、热法回收。

资料来源:中商产业研究院整理

二、动力电池回收行业发展政策

做好动力电池回收利用工作,对于提高资源利用效率、保障新能源汽车产业持续健康发展具有重要意义。近年来随着新能源汽车的快速发展,国家密集出台动力电池回收相关政策,提出行业规范,明确生产者承担回收的主体责任,开展电池回收试点工作,建立溯源管理平台,指导回收网点建设等等,出台了一系列的指导政策。

资料来源:中商产业研究院整理

三、动力电池回收行业发展现状

1、动力电池回收利用体系初步建立

工信部认定的新能源汽车动力蓄电池回收服务网点共有14435个,电池回收利用体系初步建立。新能源汽车动力蓄电池回收服务网点分为三类:汽车企业的官方回收渠道、汽车企业下属或者专业的拆车公司、具备《再生资源经营许可证》《危险品道路运输许可证》等各种资质的新能源企业。

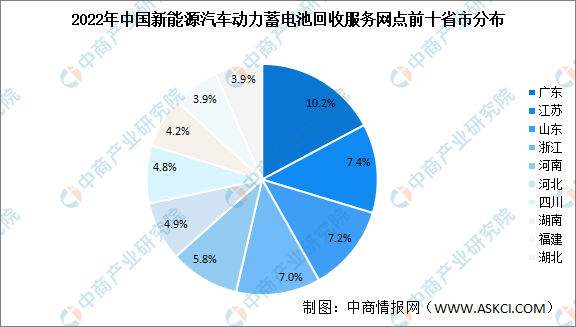

从区域分布来看,有4个省市新能源汽车动力蓄电池回收服务网点超1000个,11个省市新能源汽车动力蓄电池回收服务网点超500个。其中,广东新能源汽车动力蓄电池回收服务网点位居第一,占比10.2%。江苏、山东位居第二和第三,分别占比7.4%、7.2%。浙江、河南、河北、四川、湖南、福建、湖北服务网点数量进入前十。

资料来源:工信部、中商产业研究院整理

2、动力电池回收市场规模

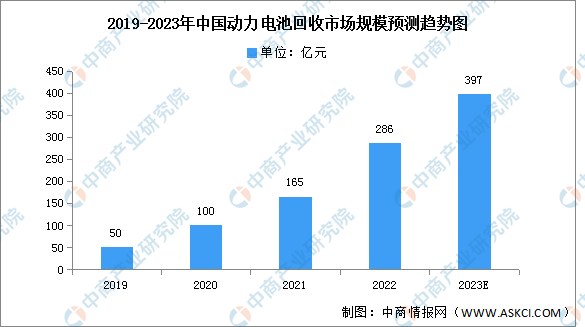

报废动力电池规模庞大,叠加动力电池原材料价格上涨和供应紧张,这让电池回收行业前景光明。根据中国能源报的数据,2019年我国动力电池回收市场规模约为50亿元。2022年国内累计退役的动力电池市场规模超280亿元,预计2023年将达397亿元。

数据来源:中国汽车技术研究中心、中商产业研究院整理

3、废旧动力电池回收量

2021年中国理论废旧锂离子电池回收量高达59.1万吨,2022年中国理论废旧锂离子电池回收量达到76.2万吨,预计2023年中国理论废旧锂离子电池回收量将达89.4万吨,2026年中国理论废旧锂离子电池回收量将达到231.2万吨。

数据来源:EVTank、中商产业研究院整理

4、动力电池回收企业注册量增加

动力电池回收门槛较低,行业参与者众多,且近年来数量激增。2022年中国动力电池回收企业注册量达到了约4.2万家,同比增长64.0%。2023年1-3月,中国动力电池回收企业注册量超1.2万家。

数据来源:企查查、中商产业研究院整理

5、动力电池回收白名单企业超80个

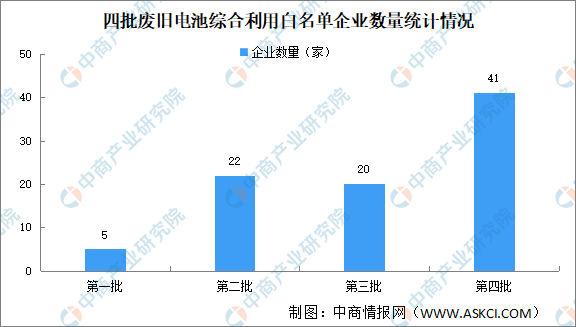

为推动动力电池回收行业规范发展,工信部分别于2018年,2020年,2021年分三次公布了符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》的企业名单,涉及企业累计47家。2022年12月,工信部公布了第四批名单共41家。目前四批废旧电池综合利用“白名单”企业数量已超过80家。

数据来源:中商产业研究院整理

6、企业争相布局动力电池回收业务

随着动力电池装机大规模放量,锂资源短缺、原材料价格高企成为产业链发展痛点,电池回收价值获得重估,动力电池产业链上下游企业加速布局。

资料来源:中商产业研究院整理

四、动力电池回收行业重点企业

1、宁德时代

宁德时代是全球动力电池龙头企业,2013年宁德时代通过收购广东邦普循环科技有限公司(持股52.88%),涉足动力电池回收业务。邦普自主研发的全球领先的动力电池全自动回收技术及装备,以独创的“逆向产品定位设计”技术以及废料与原料对接的“定向循环”核心技术,在全球废旧电池回收领域率先破解了“废料还原”的行业性难题。宁德时代提前布局回收领域,拥有领先的回收技术,镍钴锰回收率达99%以上。2021年公司在湖北宜昌新建邦普一体化电池材料产业园项目,与德国BASF合作拓展欧洲市场,推进回收业务快速发展。

2022年,宁德时代实现营业收入3286亿元,同比增加152.07%,归属于上市公司股东的净利润307.3亿元,同比增长92.89%。2023年一季度,宁德时代实现营业收入890.4亿元,同比增长82.91%,归属于上市公司股东的净利润98.22亿元,同比增长557.97%。

数据来源:中商产业研究院数据库

2022年宁德时代电池材料及回收营业收入260.3亿元,营收占比7.92%。营业利润55.25亿元,占比8.30%。

数据来源:中商产业研究院数据库

2、格林美

格林美成立于2001年,2010年1月登陆深圳证券交易所,股票代码002340,是世界领先的废物循环企业与世界先进的绿色低碳产业代表。

格林美是当前国内动力电池回收的两大头部企业之一,构建了全球先进的“动力电池回收—梯级利用—原料再制造—材料再制造—动力电池包再造”的新能源全生命周期价值链模式。格林美拥有5个动力电池综合利用中心,回收处理废旧电池(除铅酸电池外)占中国报废总量的10%以上。

2022年前三季度格林美实现营业总收入约213.74亿元,同比增长65.8%;归属于上市公司股东的净利润约10.06亿元,同比增长40.39%。财报显示,预计2022年格林美报告期归母净利润12~14.77亿元,比上年同期增长30%~60%。

数据来源:中商产业研究院数据库

2022年上半年,动力电池综合利用营业收入2.57亿,营收占比1.84%,营业利润5328万元,占比2.47%。

数据来源:中商产业研究院数据库

3、天奇股份

公司核心子公司江西天奇金泰阁钻业有限公司及赣州天奇锂致实业有限公司专注于废旧锂电池回收资源化利用,具备实现锂电池全部金属提取工艺,其生产工艺成熟且有较强盈利能力。天奇金泰阁深耕废旧电池回收业务二十余年,专注于废旧电池回收资源化利用,具有丰富的行业经验及资源,能够更加集中各类优质资源专注开展废旧锂电池回收处理的技术研发与创新工作;已具备实现锂电池全部金属提取工艺,回收率位居行业前列,且具备较高柔性化生产能力;拥有稳定可靠的原料供应网络及丰富的客户资源。

2022年天奇股份实现营收43.51亿元,同比增长15.16%,归属于上市公司股东的净利润1.99亿元,同比增长31.75%。2023年第一季度天奇股份营业收入约7.49亿元,同比减少20.66%;归属于上市公司股东的净利润亏损约2.99亿元。

数据来源:中商产业研究院数据库

2022年天奇股份的营业收入构成为:锂电池循环事业部营业收入16.96亿元,营收占比38.97%。

数据来源:中商产业研究院数据库

4、光华科技

光华科技掌握“动力电池梯级利用-拆解分类利用-材料修复-有价金属回收-材料制造”全生命周期价值链技术和工程化能力,为业界提供具有国际先进水平的退役动力电池全生命周期整体服务方案。产品包括各型号梯次利用电池,电池材料、电池材料原料及前驱体等。

2022年光华科技实现营业收入33.02亿元,同比增长27.99%;净利润1.17亿元,同比增长87.6%。

数据来源:中商产业研究院数据库

2022年光华科技梯次利用产品营业收入4873万元,营收占比1.48%。

数据来源:中商产业研究院数据库

5、赣锋锂业

赣锋锂业拥有完整的电池制造及回收技术,拥有1处锂电池回收生产基地(赣锋循环),位于江西新余高新区,主要产品为锂回收溶液、三元前驱体,于2017年投产。

赣锋锂业通过扩充退役锂电池回收业务产能及开发退役电池综合回收利用新工艺和新技术,提升产业化技术水平和竞争优势。循环科技已入选国家工信部《新能源汽车废旧动力蓄电池综合利用行业规范条件》第二批名单,2021年,循环科技已建成国内最大的退役锂电池绿色回收体系。

2022年,赣锋锂业实现营业收入418.2亿元,同比增长274.68%;归属于上市公司股东的净利润205.0亿元,同比增长292.16%。

数据来源:中商产业研究院数据库

五、动力电池回收行业发展趋势预测

1、产业链整合度不断提升,回收体系将更加健全

未来汽车生产、电池生产等企业之间将建立更为有效的合作机制,动力电池回收市场的主要参与者如动力电池生产商、专业第三方回收企业、行业联盟等,通过与汽车厂商展开密切合作,实现废旧电池迅速返回回收工厂,促进电池回收产业链上下游战略联盟与合作更加深入。为不断提升回收效率,降低回收渠道成本,动力电池回收企业将不断整合动力电池回收产业链的上下游资源,快速扩大电池回收规模,绑定更多主流电动车企以维持货源稳定。

2、电池回收行业壁垒增加,企业抢占赛道竞争激烈

未来动力电池回收行业对企业技术储备、动力蓄电池生态设计、梯次利用、有价金属高效提取等关键共性技术和装备的要求将不断提升,必将提高整个行业的技术壁垒。同时为提升电池回收效率,需要企业拥有雄厚的资金实力,不断健全完善回收网络体系,这对新进企业形成一定的资金壁垒。此外,当前行业竞争形势激烈,一些相对独立的第三方回收企业正在不断壮大,成为动力电池回收利用领域重要参与者,其中包括格林美、光华科技、中伟股份等上市公司。这些公司积极布局抢占赛道,与全国多家电动汽车生产企业不断建立稳定合作机制从而保证回收电池货源稳定,提升了行业的渠道壁垒。随着动力电池回收行业的壁垒不断增加,率先抢占赛道的重点企业将继续扩大与巩固其市场格局,而无法突破行业壁垒的微小企业和新进企业将面临淘汰出局,最终产业的集中度将有所提高。

3、行业标准进一步完善,政策支持力度加大

随着动力电池溯源管理体系的建立及落实,未来动力电池回收行业的监管将更加完善。在已经发布的动力电池产品规格尺寸、编码规则、拆解规范、余能检测的国家标准基础上,动力电池回收利用具体标准的研究和立项工作将不断推进,从而加快动力电池回收行业的梯次利用、电池拆解指导等规范的确立。同时,随着国家加强对已出台的新能源汽车等有关政策衔接,健全电池回收行业财税激励等支持政策,将鼓励更多社会资本投资或设立产业基金,推动动力电池回收关键技术和装备的产业化应用。