关键词: 消费电子

中商情报网讯:消费电子是指可供消费者日常使用的电子设备,通常具有小巧轻便、操作简单和节能设计等优点。消费电子产品的使用增加了生活的便利性,丰富了日常娱乐生活,提升了生活品质,已经成为人们生活的重要组成部分。

一、产业链

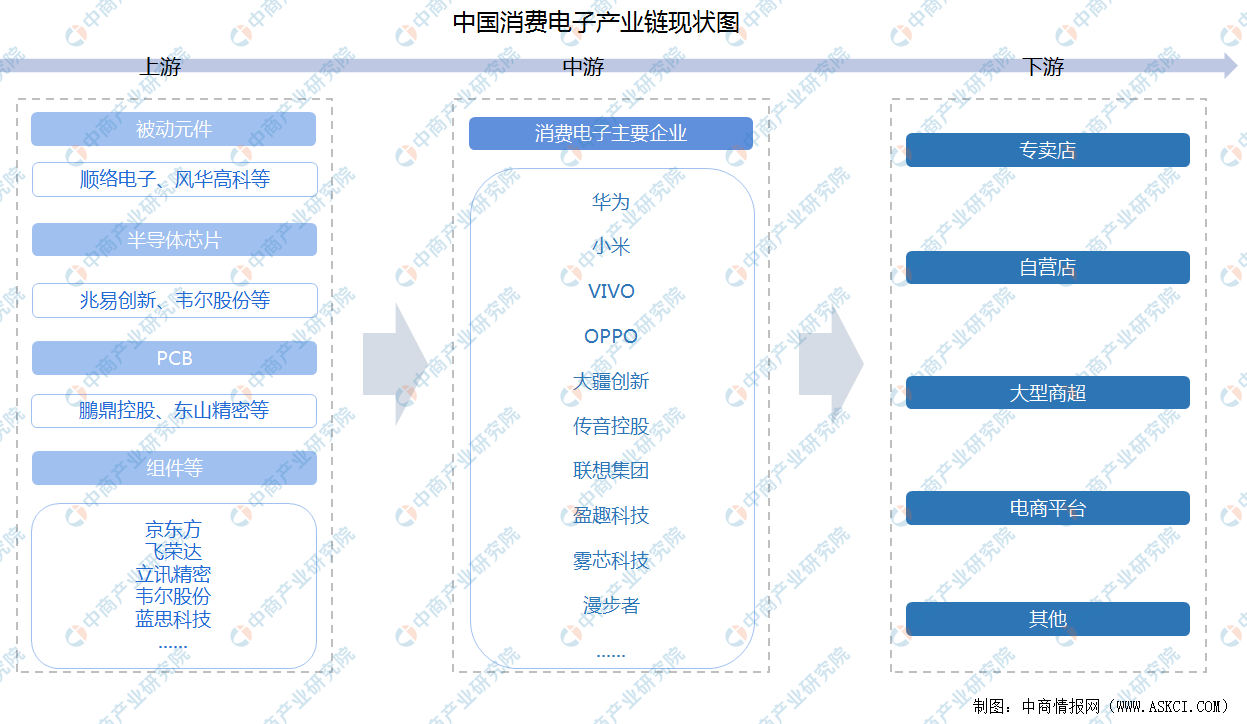

消费电子产业链上游为主要为元器件及组件,包括芯片、传感器、半导体、显示屏、塑料、锂电池等;产业链中游为主要产品,包括智能手机、平板电脑、笔记本电脑、可穿戴设备、汽车消费电子等;产业链下游包括专卖店、自营店、大型商超、电商平台等销售渠道。

资料来源:中商产业研究院整理

从企业来看,产业链上游企业包括顺络电子、风华高科、韦尔股份、鵬鼎控股、京东方、飞荣达、立讯精密、蓝思科技、欧菲光、德赛电池、欣旺达等;中游企业主要有华为、小米、VIVO、OPPO、大疆创新、传音控股等。

资料来源:中商产业研究院整理

二、上游分析

1.芯片市场规模

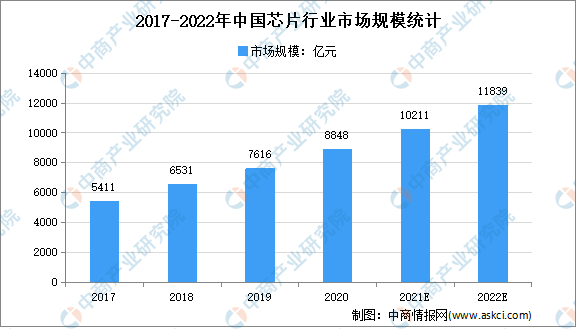

随着人工智能、智能制造、汽车电子、物联网、5G等为代表的新兴产业快速崛起,芯片成为我国技术发展的核心。近年来,得益于国家政策支持,我国芯片行业飞速发展,市场规模呈增长趋势。据中国半导体行业测算,2020年我国集成电路销售收入达到8848亿元,预计2022年将达11839亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

2、芯片重点企业

资料来源:中商产业研究院整理

3.PCB产值

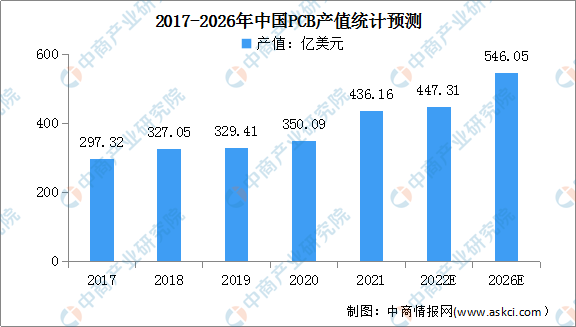

PCB是指在通用基材上按预定设计形成点间连接及印制元件的印刷板,其下游应用涵盖通信、汽车、消费电子等。随着下游应用领域的发展,预计高性能PCB的需求将进一步提升。数据显示,2020年中国PCB行业产值整体规模达350.09亿美元,占全球PCB行业总产值的比例为53.68%;2021年中国大陆PCB市场增长迅速,规模达到了436.16亿美元,增幅24.59%。中国大陆是全球PCB主要产区,预计未来仍有望维持高速增长,到2026年中国PCB行业产值将有望达546.05亿美元。

数据来源:Prismark、中商产业研究院整理

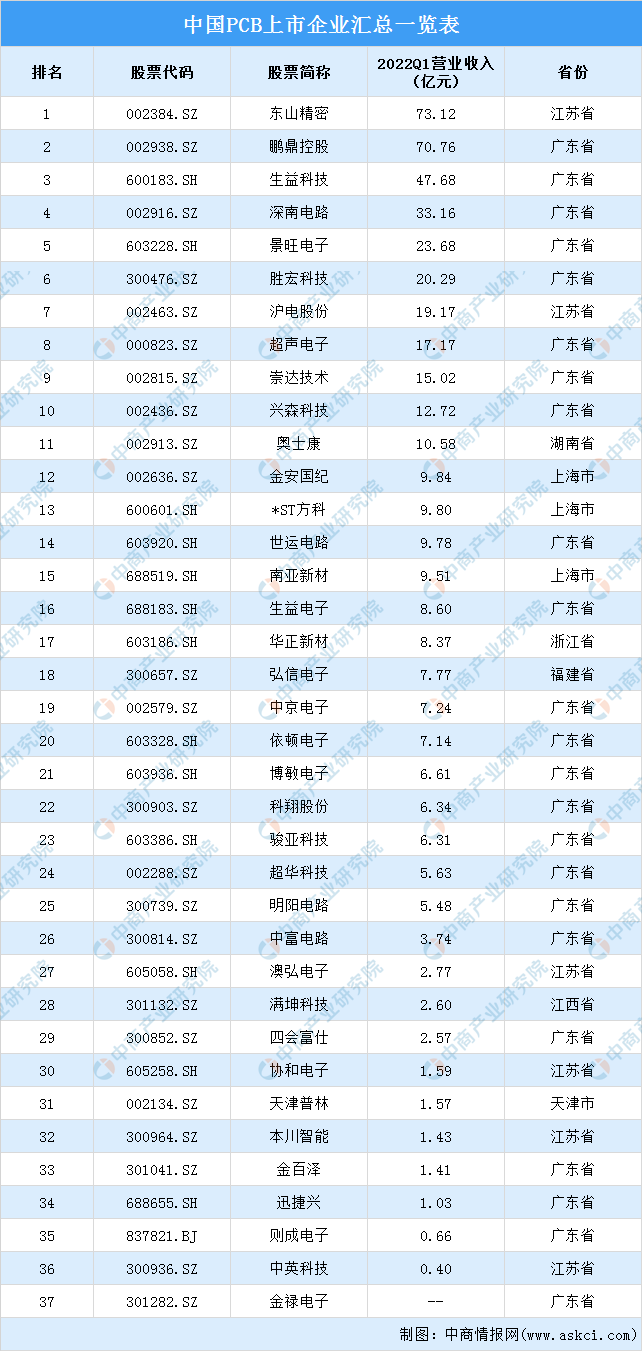

4.PCB重点企业

资料来源:中商产业研究院整理

5.LED面板市场规模

LED即半导体发光二极管,利用固态半导体芯片作为发光材料,当两端加上正向电压时,半导体中的载流子发生复合引起光子发射从而产生光。数据显示,我国LED行业市场规模总体呈现逐年增长的趋势。由2017年6358亿元增至2020年8627亿元,年均复合增长率为10.7%。中商产业研究院预测,2022年我国LED行业市场规模将突破万亿元。

数据来源:国家半导体照明工程研发及产业联盟、中商产业研究院整理

6.OLED面板市场规模

OLED面板是利用有机电子自发光二极管制成的显示屏。由于同时具备自发光有机电激发光二极管,不需背光源、对比度高、厚度薄、视角广、反应速度快、可用于挠曲性面板、使用温度范围广、构造及制程较简单等优异之特性。数据显示,我国OLED市场规模由2017年的255亿美元增至2020年的362亿美元,年均复合增长率为12.4%。中商产业研究院预测,2022年我国OLED市场规模将超400亿美元。

数据来源:中商产业研究院整理

7.显示面板行业竞争格局

2021年,我国显示面板行业市场集中度高,行业竞争激烈。我国面板显示市场主要参与的上市企业有京东方、TCL集团、深天马、彩虹显示、龙腾光电等,其中京东方和TCL集团2021年面板显示相关业务营业收入分别为2022.19亿元和881.03亿元,远超行业其他企业,中国面板行业形成双寡头的竞争格局。

资料来源:中商产业研究院整理

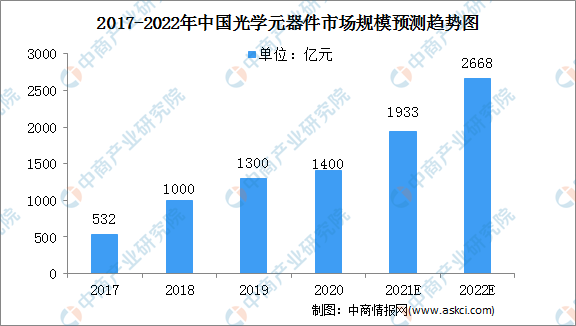

8.光学器件市场规模

由光学材料加工而成的各种球面、非球面、平面、异形的透镜、棱镜、反射镜、滤光片、光栅等起反射、成像、分光、滤光、传输等作用的光学元件是实现成像和传像的基础。光学镜头及模组则是成像和传像的核心,是各下游应用领域的“眼睛”,重要地位日益凸显。数据显示,中国光学元器件市场规模从2017年的532亿元增长至2020年的1400亿元,年均复合增长率达38.06%,预计2022年将达到2668亿元的市场规模。

数据来源:中商产业研究院整理

9.光学器件下游应用

光学元器件下游应用领域中手机镜头及模组占据了绝大部分的市场,达84%。其次分别为安防监控镜头占比5%,车载镜头占比3%。安防监控领域虽受疫情影响,市场规模出现下滑,但在智慧城市等政策以及多种技术融合发展驱动下,涌现出一个预期不断整合向上的市场增长空间。

数据来源:中商产业研究院整理

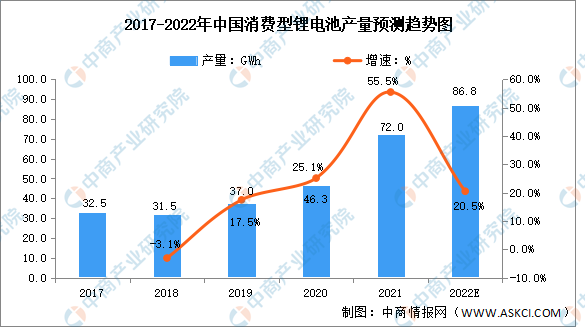

10.消费级锂电池

近年来,随着我国经济的快速发展以及居民消费能力的持续提升,我国3C数码类、电动工具类和小动力类产品需求量不断扩大,为消费型锂电池市场发展奠定了坚实的应用基础。2017-2021年,我国消费型锂电池以22%的复合年均增长率由32.5GWh增长到72GWh,预计2022年将达86.8GWh。

数据来源:GGII、中商产业研究院整理

11.市场竞争格局

全球小软包锂电池市场竞争格局较为分散。根据统计,2020年全球小软包锂电池出货量排在前5位的厂商是ATL、三星SDI、LG化学、珠海冠宇、村田,市场份额分别为25.9%、8.2%、7.6%、7.27%、4.4%,CR5约为50%。

数据来源:EVTank、中商产业研究院整理

三、中游分析

1.消费电子行业市场规模

由于我国居民消费水平不断提升,消费电子产品市场需求持续增长,促进了我国消费电子行业健康快速发展。数据显示,2017年我国消费电子市场规模为16120亿元,2021年增至18113亿元,市场规模庞大。随着我国新冠肺炎疫情形势好转以及市场需求的恢复,预计2022年我国消费电子市场规模将达18649亿元。

数据来源:Statista、中商产业研究院整理

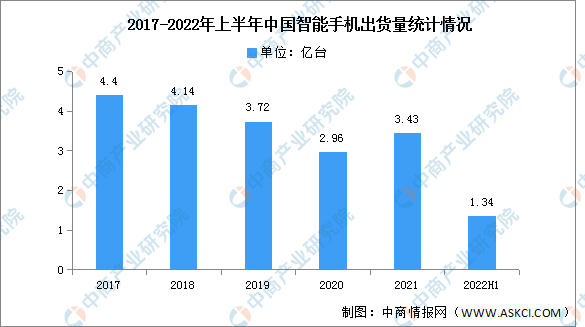

2.智能手机出货量

中国智能手机市场在近三年来一直持续走低,2022年6月,智能手机出货量2747.8万部,同比增长9.1%,占同期手机出货量的98.1%。2022年1-6月,智能手机出货量1.34亿部,同比下降21.7%,占同期手机出货量的98.2%。

数据来源:信通院、中商产业研究院整理

3.个人电脑出货量

个人电脑从笨重的商业电脑到今天在我们日常生活中扮演重要角色的超薄高性能机器,既可用来工作,又能用来打游戏。在经历七个季度的连续增长之后,2022年第一季度,中国个人电脑(包括台式机、笔记本电脑和工作站)出货量下降1%,出货量为1170万台,打破一路走高的增长势头。

数据来源:canalys、中商产业研究院整理

4.可穿戴设备出货量

可穿戴设备是指直接穿在身上或整合到用户的衣服或配件的一种便携式设备,可以通过软件支持以及数据交互、云端交互来实现强大的功能。近年来,中国可穿戴设备出货量一直保持增长趋势。数据显示,2021年中国可穿戴市场出货量近1.4亿台,同比增长25.4%。预计2022年我国可穿戴设备出货量将达1.57亿台。

数据来源:IDC、中商产业研究院整理

5.竞争格局

根据胡润研究院发布《2020胡润中国10强消费电子企业》,按照企业市值或估值进行排名,列出了中国10强本土消费电子企业。榜单显示,华为以1.1万亿价值成为中国最值钱消费电子企业,小米以4340亿价值排名第二,VIVO价值首次超过OPPO,以1750亿排名第三。OPPO、大疆创新、传音控股、联想集团、盈趣科技、雾芯科技、漫步者依次位列第4-10名。

资料来源:胡润研究院、中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

随着电子科技消费级应用领域的不断发展以及世界范围内人口消费水平不断提高,消费电子市场终端产品领域在市场容量和品类广度上不断发展延伸。目前消费电子行业的主流产品领域有智能移动终端市场、个人计算机设备市场以及音视频设备市场。

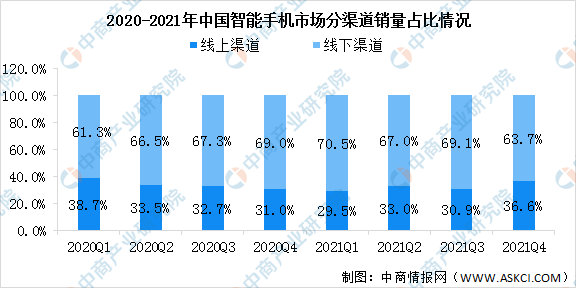

1.智能手机

根据IDC数据,2021年第四季度中国智能机市场线上和线下渠道销量占比分别为36.3%、63.7%。中国智能机市场不同渠道销量占比近年来较为稳定,2020年疫情期间线上占比虽有所提升(2020Q1为38.7%),但随后又降至30%附近,2021Q4有所提升,主要因国内局部疫情反复。

数据来源:中商产业研究院整理

2.个人电脑

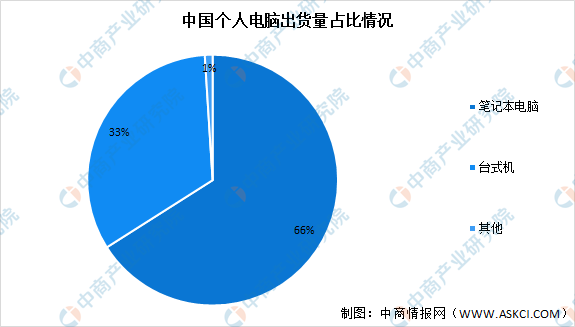

据数据统计,中国个人电脑市场仍笔记本电脑主导。笔记本电脑(包括移动工作站)出货量依旧保持增长,同比增长 6%,达到 770 万台,约占整体市场66%。台式机(包括台式工作站)出货量年降11%,跌至390万台,约占整体市场33%。

数据来源:canalys、中商产业研究院整理

3.音视频设备

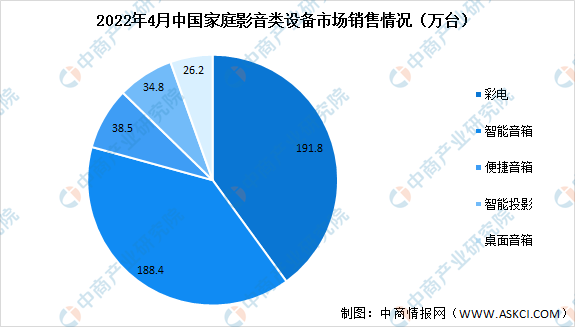

据奥维云网(AVC)全渠道推总数据,2022年4月彩电零售量达191.8万台,同比下降7.8%;家用智能投影4月销量达34.8万台,同比增长18%;智能音箱4月销量188万台,同比下降34%,创开年最高降幅,TOP3品牌集中度已高达97%,持续压缩其他品牌生存空间。便携音箱线上市场销量38.5万台,同比下降34.9%;桌面音箱线上市场4月销量26.2万台,同比下降22.7%。

数据来源:奥维云网、中商产业研究院整理